Stresstest – eine Farce, aus der dann auch noch die falschen Schlüsse gezogen werden

Glaubt man dem an diesem Wochenende durchgeführten Banken-Stresstest der EZB, haben 25 der 130 Großbanken der Eurozone im Krisenfall ein ernstes Problem. Doch dieses – keinesfalls schmeichelhafte – Ergebnis ist kaum mehr als eine Beruhigungspille. Wichtige Parameter, wie beispielsweise die krisenbedingte Wechselwirkungen zwischen den Banken, wurden im Stresstest erst gar nicht implementiert. So überrascht es auch nicht, dass die EZB die Kapitallücke im europäischen Bankensystem lediglich mit lächerlichen zehn Milliarden Euro bemisst. Realistischere Rechenmodelle beziffern hingegen die Kapitallücke mit 487 Milliarden Euro. Und ganz vorne dabei ist wieder einmal die Deutsche Bank, die den EZB-Stresstest selbstverständlich problemlos gemeistert hat. Von Jens Berger.

Auch wenn sehr viel über den Stresstest geschrieben und gesendet wird, nehmen sich nur die allerwenigsten Autoren einmal die Zeit, zumindest im Ansatz zu erklären, wie dieser Stresstest überhaupt funktioniert. Um es vereinfacht auszudrücken, stellen die Banken bei einem solchen Test ihre sämtlichen Aktivitäten in einer Datenbank zusammen, in der auch zusätzliche Parameter abgespeichert werden, die zuvor von der EZB festgelegt wurden. Dann simuliert die EZB eine „Krise“ und gibt den Banken Vorgaben, wie sie ihre Datenbank dem Krisenszenario anpassen sollen. Ein solches Szenario kann z.B. folgendermaßen aussehen: Die Wirtschaft in Land XZY bricht um 10% ein, dadurch fallen im Laufe eines Quartals 20% aller Kredite an kleinere und mittlere Unternehmen mit hoher Risikobewertung aus. Die Banken müssen also Abschreibungen vornehmen und wenn am Ende des Test die sogenannte Kernkapitalquote der Bank einen vorher festgelegten Wert unterschreitet, die Verluste also nicht mehr ausreichend durch das Eigenkapital gedeckt sind, ist die Bank durch den Stresstest durchgefallen. Reicht der Kapitalpuffer aus, hat sie bestanden.

An diesem Prozedere sind gleich mehrere Punkte zu kritisieren:

- Der Test findet auf „Einzelbankbasis“ statt und nicht als Simulation im gesamten Bankensystem. Daher kann der Test auch keine Aussagen zu Abhängigkeiten, Interdependenzen, Rückkoppelungen und dynamischen Prozessen geben. Was passiert beispielsweise, wenn gleich mehrere Banken bestimmten Wertpapiere verkaufen müssen, um Verluste zu kompensieren? In diesem Fall würde es auf den Märkten zu einem rapiden Kurssturz kommen, da es zahlreiche Akteure gibt, die gezwungen sind zu verkaufen, aber aufgrund der Krise die Käufer ausfallen. Solche dynamischen Prozesse waren hauptverantwortlich für die Krise 2007/2008. Ein Stresstest hätte im Sommer 2007 jedoch kein Risiko angezeigt.

- Die Banken dürfen ihre Risiken selbst einschätzen und diese Kategorisierung wird von der EZB nicht näher überprüft. Bei Bilanzposten, deren Rating von Ratingagenturen festgelegt wurde, sieht die Sache kaum besser aus. Vor der Eurokrise hatten auch griechische, italienische und spanische Staatsanleihen beste Risikobewertungen und vor der Subprimekrise wurden sogar gebündelte Hypothekenverbriefungen mit der Topnote AAA versehen. Eine realistische Risikobewertung ist auf Basis dieser Angaben in einer „echten Krise“ kaum möglich. Auch in diesem Punkt hätte ein Stresstest im Sommer 2007 versagt.

- Entscheidendes Kriterium des Stresstest ist die sogenannte Kernkapitalquote. Doch diese Quote ist – anders als beispielsweise die echte Eigenkapitalquote – gewichtet am Risiko der Aktiva. Vereinfacht gesagt muss eine Bank für einen riskanten Kredit (wie beispielsweise dem Dispo auf dem Girokonto oder einen nicht abgesicherten Konsumkredit) mehr Eigenkapital vorhalten wie für einen vermeintlich sicheren Kredit. Gerade in der Krise kommt es jedoch auch hier zu einer Eigendynamik, die aus vermeintlich sicheren Forderungen (z.B. die AAA-Hypothekenbriefe oder griechische Staatsanleihen) riskante Forderungen macht. Die Kernkapitalquote ist somit abhängig von der momentanen Risikobewertung und daher als Indikator für die Krisensicherheit einer Bank komplett ungeeignet.

Risiko Nummer Eins: Die Deutsche Bank

Um die Risiken im europäischen Bankensystem realistischer als die EZB einzuordnen, bietet sich die Risikobewertung des „Center for Risk Management Lausanne“ an. Die Schweizer benutzen zur Bewertung ein Modell der New York University, das sich vor allem auf die Beobachtungen während der letzten Finanzkrise stützt. Beim diesem Risikomodell sieht die Risikoverteilung diametral anders aus als beim EZB-Stresstest. Hier liegt die Deutsche Bank mit einem „systemischen Risiko“ von 75,4 Mrd. Euro an erster Stelle.

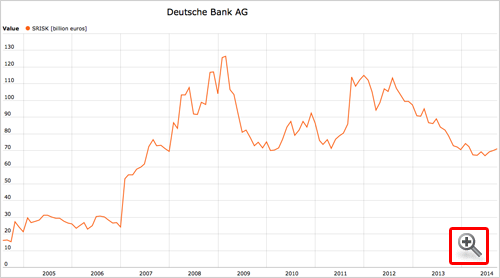

Ein zeitlicher Überblick des systemischen Risikos der Deutschen Bank zeigt, dass sämtliche Forderungen der Politik offenbar ungehört blieben. Heute ist das Risiko zwar etwas geringer als zum Höhepunkt der Finanzkrise, jedoch immer noch rund drei mal so hoch wie in den Jahren vor 2006.

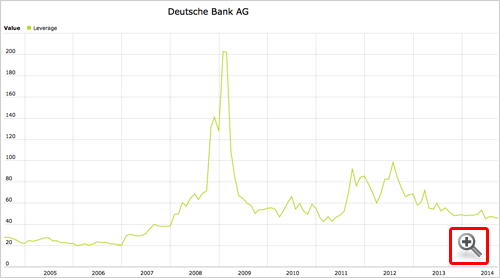

Ganz ähnlich verhält es sich mit dem „Hebel“, also dem – nicht risikogewichteten – Verhältnis zwischen Eigen- und Fremdkapital. Bereits im Jahre 2011 verfasste der ehemalige IWF-Chefökonom Simon Johnson eine Brandrede, in der er die Deutsche Bank wegen ihres Hebels von 1:44 als gefährlichste Bank der Welt einstufte. Ein Hebel von 1:44 bedeutet, dass die Deutsche Bank für jeden Euro Eigenkapital 44 Euro Fremdkapital in ihren Büchern stehen hat. Verluste werden immer mit dem Eigenkapitalanteil verrechnet. Die Deutsche Bank müsste also technisch in Konkurs gehen, wenn sie die von ihr gehaltenen Papiere und vergebenen Kredite nur um durchschnittlich 2,27% abschreiben müsste[*]. Wenn die Bank ihre Papiere also beispielsweise um 3% abschreiben würde, müsste sie einen Verlust ausweisen, der größer ist als ihr gesamtes Eigenkapital – dann hätte sie ein „negatives Eigenkapital“, die Schulden wären also größer als das Vermögen. Bei den Risikopositionen der Deutschbanker erscheint ein solches Szenario keinesfalls ausgeschlossen. Problematisch sind in diesem Kontext auch die zu erwartenden Strafen, die der Deutschen Bank wegen diverser Manipulationsfälle drohen.

Heute liegt der Hebel der Deutschen Bank nicht mehr bei 1:44, sondern bei 1:50 – also noch schlechter als vor drei Jahren, als Simon Johnson seine Brandrede verfasst hatte. Der Hebel der Deutschen Bank ist übrigens viermal so hoch, wie der Hebel der großen amerikanischen Banken – so viel zum Thema „amerikanische Zocker“ und „deutsche Saubermänner“.

Verlierer Italien?

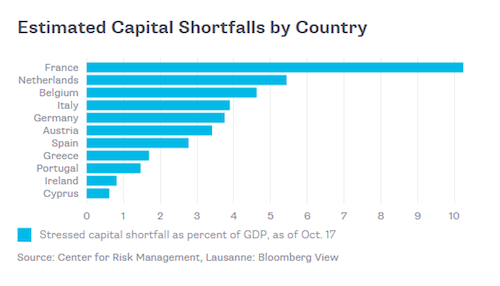

Wenn man den Stresstest dennoch ernst nimmt, könnte man sich zumindest in Deutschland beruhigt zurücklehnen. Von den 24 getesteten Großbanken fiel lediglich eine einzige, die Münchner Hypothekenbank, durch – doch deren von der EZB bemängelte Kapitallücke sei, so berichten es einhellig die Bundesbank und die BaFin, bereits geschlossen worden. Ganz anders sieht es südlich der Alpen aus – der „Verlierer [des Stresstest] heißt Italien“, raunt beispielsweise SPIEGEL Online und macht Italien dabei auch gleich zum „Epizentrum der Eurokrise“. Die italienischen Banken sind selbstverständlich durch die andauernde Wirtschaftskrise angeschlagen. Da gibt es nichts schön zu reden. Es wäre jedoch fatal, mit dem Finger auf Italien zu zeigen, wie ein Blick auf die Risikobewertung des „Center for Risk Management Lausanne“ zeigt.

Neben der Deutschen Bank sind es vor allem französische Banken, in deren Bilanzen die größten Risiken schlummern. In der Summe würde der Kapitalbedarf der französischen Banken im Krisenfall mehr als 10% des nationalen BIPs ausmachen. Deutschland steht mit rund 4% nur sehr knapp hinter dem „Epizentrum“ Italien, Belgien und den Niederlanden an fünfter Stelle, während die Banken der Krisenländer Spanien, Griechenland, Portugal, Irland und Zypern ein wesentlich geringeres Risiko aufweisen. Man sollte also nicht mit dem Finger gen Süden zeigen. Die eigentlichen Risiken des europäischen Bankensystems sind neben Italien vor allem in Frankreich, Benelux und Deutschland zu verorten.

Falsche Schlussfolgerungen

Wer falsch misst, kommt natürlich auch zu falschen Ergebnissen. Noch dramatischer als diese falschen Ergebnisse sind jedoch die falschen Schlussfolgerungen, die aus der gesamten Farce gezogen werden. So lautet das Stresstest-Fazit des Bundesbankvorstands Andreas Dombret allen Ernstes, dass deutsche Banken fusionieren sollten, um künftige Stresstests besser bewältigen zu können. Dabei lautete doch eine der Kernbotschaften der Finanzkrise, dass es künftig keine Banken mehr geben sollte, die „too big to fail“ sind. Offenbar wurden die Lehren aus der Krise nicht nur vergessen, sondern sogar in ihr Gegenteil umgekehrt. Nach der Krise ist vor der Krise.

[«*] 2,27% ist 1/44 von 100 und damit der Eigenkapitalanteil an der gesamten Bilanzsumme.