Rendite mit der Flüchtlingskrise? Ein zynischer Vorschlag der Weltbank will dies ermöglichen

Nicht nur in Deutschland sind die Kosten für die Flüchtlingskrise ein Politikum. Vor allem für Staaten wie den Libanon, Jordanien und die Türkei stellen die Mio. Kriegsflüchtlinge aus Syrien eine gigantische finanzielle Herausforderung dar. Noch nicht einmal die direkten Hilfsprogramme sind aktuell ausreichend finanziert. Auf den indirekten Kosten bleiben die betroffenen Staaten ohnehin sitzen. Um hier Abhilfe zu schaffen, hat die Weltbank sich einen ganz besonderen Plan ausgedacht: Künftig sollen die betroffenen Staaten über die Weltbank Anleihen herausgeben, die von privaten Investoren, also Banken, Versicherungen und Fonds, erworben werden und deren Rückzahlung von den „Geberländern“ garantiert wird. Das hört sich nicht nur zynisch an, sondern ist auch im höchsten Maße zynisch. Von Jens Berger.

Dieser Beitrag ist auch als Audio-Podcast verfügbar.

Podcast: Play in new window | Download

Alleine die Türkei (zur Zeit 2,1 Mio. syrische Flüchtlinge) hat bislang nach eigenen Angaben rund sechs Mrd. Dollar für die direkte Bewältigung der Flüchtlingskrise aufbringen müssen. Gemessen an der wirtschaftlichen Leistungsfähigkeit entspräche dies auf Deutschland übertragen einer Summe von 26 Mrd. Dollar. Nicht nur was die Kosten angeht, wird die Türkei dabei weitestgehend allein im Regen stehen gelassen. Bislang hat Ankara lediglich Beihilfen in Höhe von 417 Mio. Dollar bekommen – davon nur 165 Mio. Dollar von der EU. Noch dramatischer sieht es in den ohnehin armen Nachbarstaaten Libanon und Jordanien aus, die mit 1,1 Mio. bzw. 630.000 syrischen Flüchtlingen am Rande ihrer Leistungsfähigkeit stehen.

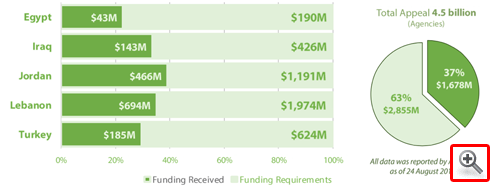

Eigentlich sollten die direkten Kosten für die Hilfsprogramme vor Ort über den „3RP-Plan“ des Flüchtlingskommissariat der Vereinten Nationen (UNHCR) finanziert werden. Von den angelaufenen Gesamtkosten in Höhe von 4,5 Mrd. Dollar wurden bislang nur 1,8 Mrd. Dollar von den Geberländern ausgeglichen. Fast 90% davon kamen [PDF – 792 KB] aus den zehn größten Geberländern – dies sind in Reihenfolge der Zahlungen die USA, Großbritannien, Kuwait, Deutschland, die EU, Kanada, Japan, die Niederlande, Norwegen und Schweden. Auffällig ist hierbei, dass einige „Verursacherstaaten“, wie Katar und Saudi-Arabien, sich nahezu komplett vor ihren Zahlungsverpflichtungen drücken.

Die jüngste Initiative der Weltbank [PDF – 792 KB] zielt auf genau diese Finanzierungslücke. Da die Weltgemeinschaft offensichtlich nicht bereit ist, die Kosten für die Flüchtlingskrise in Nahost zu schultern, will die Weltbank nun private Investoren mobilisieren. Um Banken, Versicherungen und Fondsgesellschaften für die Finanzierung von Flüchtlingslagern zu überzeugen, ist es natürlich nötig, eine ausreichende Rendite anzubieten – denn zu verschenken haben die Big Player im Finanzcasino natürlich nichts. Um die Renditeinteressen zu befriedigen, greift die Weltbank auf ein Konzept zurück, dass schon in der Eurokrise – zumindest aus Sicht der Investoren und Spekulanten – Erfolg hatte: Staaten, wie beispielsweise der Libanon, sollen über die Weltbank spezielle Anleihen herausgeben dürfen, die den Investoren einen kalkulierbaren Zinsgewinn versprechen. Da Staaten wie der Libanon aber nicht sonderlich kreditwürdig sind, sollen die Geberländer diese Anleihen garantieren. Anstatt den UN-Hilfsorganisationen Geld zu überweisen, sollen also Deutschland, die USA, Großbritannien, Saudi-Arabien, Katar und Co. die Ausfallsicherheit der „Flüchtlingsanleihen“ von Staaten wie dem Libanon absichern. Zahlt der Libanon die Anleihe pünktlich und in voller Höhe zurück, freuen sich die privaten Investoren. Schafft der Libanon dies nicht, springen die genannten Geberländer ein und zahlen ihrerseits die Anleihe zurück – und wieder freuen sich die privaten Investoren. Das ist ja auch das „Schöne“ am Plan der Weltbank. Egal wie man es dreht und wendet, am Ende freuen sich immer die privaten Investoren, die quasi risikolos Zinsgewinne einstreichen dürfen.

Doch was soll ein Staat wie der Libanon von einem solchen Modell haben? Die Weltbank preist hier die außergewöhnliche Möglichkeit an, Schulden zu machen, die weit unter den marktüblichen Zinssätzen für diese Staaten platziert werden können. Klar, wenn erstklassige Schuldner wie die USA oder Deutschland eine libanesische Anleihe garantieren, wird der Risikoaufschlag gering ausfallen. Dennoch ist es der Libanon, der die Anleihe bedienen muss und es ist der Libanon, der im Falle eines Zahlungsausfalls in Teufels Küche kommt und sich von Weltbank, IWF und den gänzlich eigennützigen Geberländern Vorschriften diktieren lassen muss. Dieses Modell kennen wir ja aus Griechenland zu genüge. Und überhaupt: Eigentlich sollten doch die Geberländer die Kosten tragen! Getreu dem Weltbank-Modell tragen sie aber nur dann die Kosten, wenn Staaten wie der Libanon durch die Flüchtlingskrise in den Staatsbankrott getrieben werden. Und dass sich die Geberländer im Falle eines Staatsbankrotts ihre Abschreibungen schon wiederholen würden, dürfte auch bekannt sein.

Das ist zynisch hoch zehn. Lassen Sie mich dieses Modell anhand eines vielleicht einfacher zu verstehenden Beispiels erklären: In einem kleinen Dorf leben drei Familien. Eine davon ist steinreich, die anderen beiden bitterarm. Nun zündet die steinreiche Familie das Haus der einen bitterarmen Familie an und sorgt dafür, dass die Brandopfer bei der anderen bitterarmen Familie untergebracht werden. Da klar ist, dass die aufnehmende Familie die Kosten für die Flüchtlingsfamilie nicht tragen kann, bietet die steinreiche ihr nun einen Kredit an, für den sie im Notfall auch selbst bürgt – als Sicherheit könne die arme Familie ihr ja ihr Grundstück überschreiben. Man braucht nicht viel Phantasie, um sich auszumalen, wie diese Geschichte endet.