So fragt Reiner Heyse vom Seniorenaufstand in einem hintergründig aufklärenden Stück über die rentenpolitischen Machenschaften des früheren Vorsitzenden der Rürup-Kommission und Kompagnon der Maschmeyer Rürup AG. Schon sehr früh tauchte in diesen Kreisen, unter anderem auch beim früheren SPD-Vorsitzenden und zuständigen Minister Müntefering, die Vorstellung auf, der Gesetzgeber müsse den Abschluss der Privat-Vorsorge-Riester-Rente zur Pflicht machen und damit den privaten Versicherungskonzernen und Banken auch noch die Konten gesetzlich in die Scheune treiben. Jetzt hat Rürup die Katze wieder einmal aus dem Sack gelassen. Und wieder wird der naheliegende Vorschlag, die Gesetzliche Rente auszubauen und damit das fantastische Umlageverfahren zu nutzen, nicht gemacht, im Gegenteil. Hier ist das Original beim Seniorenaufstand. Die NachDenkSeiten geben diesen wichtigen Aufklärungsbeitrag wieder. Albrecht Müller.

Hat Bert Rürup die Seiten gewechselt?

Bert Rürup war vor 20 Jahren der Architekt und Treiber bei dem Umbau der gesetzlichen Rentenversicherung hin zur Privatvorsorge. Nun äußert er sich scheinbar spektakulär: „…eine flächendeckende private Altersvorsorge zu organisieren… ist mittlerweile gescheitert.“

Ist der Saulus zum Paulus geworden? Erkennt Rürup endlich die Stärken der gesetzlichen Rentenversicherung an und verlässt den Holzweg der kapitalmarktabhängigen Altersversorgung? Nein – das Gegenteil ist richtig.

Im Handelsblatt vom 5.11.2020 schreibt er:

„Die Versicherungswirtschaft hatte nun fast zwei Jahrzehnte Zeit, renditestarke und kostengünstige Produkte zur privaten Altersvorsorge zu entwickeln – und ist bislang daran gescheitert. Nun wird es Zeit, dass die Politik das Heft in die Hand nimmt.“

Eines ist für Rürup sicher: die gesetzliche Rente ist riskant und unsicher

Dabei schließt er die Stärkung der gesetzlichen Rentenversicherung aus, sie sei „mit Risiken und Unsicherheiten behaftet… in erster Linie Lohnsummenrisiken, die aus der Entwicklung des Arbeitsmarktes, der Produktivität und der demografischen Entwicklung resultieren.“ Diese „Risiken“ sorgten in Deutschland immerhin von 1957 bis 2001 zu einer einigermaßen funktionierenden Altersversorgung und in Österreich sogar bis heute zu einem unglaublich leistungsstarken Rentensystem.

Das blendet Rürup aber aus und benennt ein weiteres, tatsächlich vorhandenes Risiko: „Zudem unterliegt diese Rente politischen Risiken. Denn … es (steht) der Politik frei, das Renteneintrittsalter, die Anpassungsdynamik oder andere Parameter des gesetzlichen Rentensystems zu ändern“. Rürup muss es wissen, denn er hat genau diese Änderungen an führender Stelle betrieben: die Dämpfungsfaktoren in der Rentenformel, die Besteuerung der Renten, die Rente ab 67, die Doppelverbeitragung von privaten- und Betriebsrenten, die Schwächung der Betriebsrenten, um nur die wichtigsten zu nennen.

Abschied von der Riester-Rente …

Rürup ist auch der eigentliche „Vater“ der Riester-Rente. Im Artikel erfährt man nichts darüber. Stattdessen: „Die Einführung einer ergänzenden kapitalgedeckten Altersversorgung ab 2002 (war) grundsätzlich richtig. Allerdings krankt die Riester-Rente an einem gravierenden Fehler: Der Abschluss … ist nicht verpflichtend“.

Und dann wird er wirklich komisch: „Diese Freiwilligkeit führt zum einen dazu, dass die Riester-Renten aktiv und damit teurer verkauft werden müssen. Ferner bedingt die Freiwilligkeit eine Entmischung der Risiken. Denn die meisten Menschen können recht gut abschätzen, ob sie eher früh versterben oder überdurchschnittlich alt werden.“ Also die hohen Werbungskosten und die seherischen Fähigkeiten der heute 20 bis 25jährigen verhageln das Geschäft! „Diesen Geburtsfehler der Riester-Rente wird man kaum rückgängig machen können.“

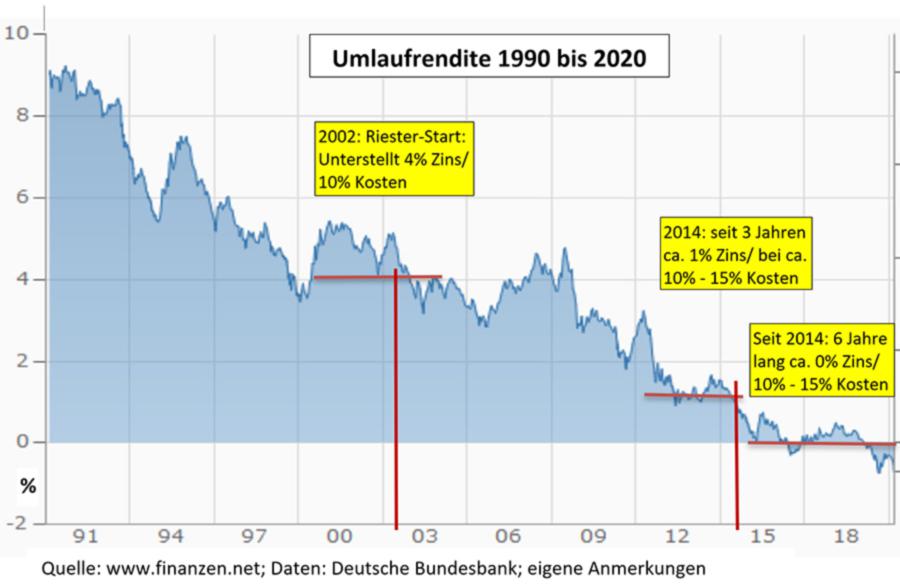

Rürup wird vom Handelsblatt als „Der Chefökonom“ des Blattes geführt. Mit dieser Expertise hätte er sich besser mit den Daten, die der folgenden Grafik zugrunde liegen, befassen sollen:

Die Grafik zeigt die Renditeentwicklung öffentlicher Anleihen und sonstiger festverzinslicher Wertpapiere von inländischen Emittenten erster Bonität. In derartige Finanzanlagen müssen Riester-Versicherungen anlegen. Im Jahr 2014 erklärte Rürup noch in einem Gutachten für den GDV, die Niedrigzinsphase würde bald zu Ende gehen. Anfang 2017 meinte er gegenüber dem Autor, Ende des Jahres würde der Ölpreis und damit auch der Zins anziehen. Seitdem hat es dem Chefökonomen auf diesem Feld wohl die Sprache verschlagen und er greift zu absurden Begründungen für das Scheitern der Riester-Rente.

… hin zu staatsfernen Kapitalsammelstellen

Aber damit ist der Weg der privaten Altersvorsorge nach Rürups Überzeugung nicht gescheitert, sondern benötigt lediglich einen Neustart. Und der soll nach seinen Worten darin bestehen, dass die Deutschen aufhören, falsch zu sparen und endlich anfangen, ihr Geld richtig anzulegen. Die Politik, genauer der Staat, soll dabei wieder helfen. Er empfiehlt die Anlage in Risikokapital, wobei das Risiko der Anlage mit zunehmendem Alter geringer ausfallen soll. „Solche nach Lebenszyklusmodellen gemanagten und allen Einwohnern im Erwerbsalter offenstehenden Vorsorgekonten könnten von einer Kapitalsammelstelle unter dem Dach einer staatsfernen Stiftung kostengünstig geführt werden.“

Bert Rürup hat nicht die Seiten gewechselt. Er hat nur das Pferd gewechselt, das Ziel ist geblieben: so viel Beitragsgelder wie möglich in die Kassen der Finanzkonzerne umzuleiten.

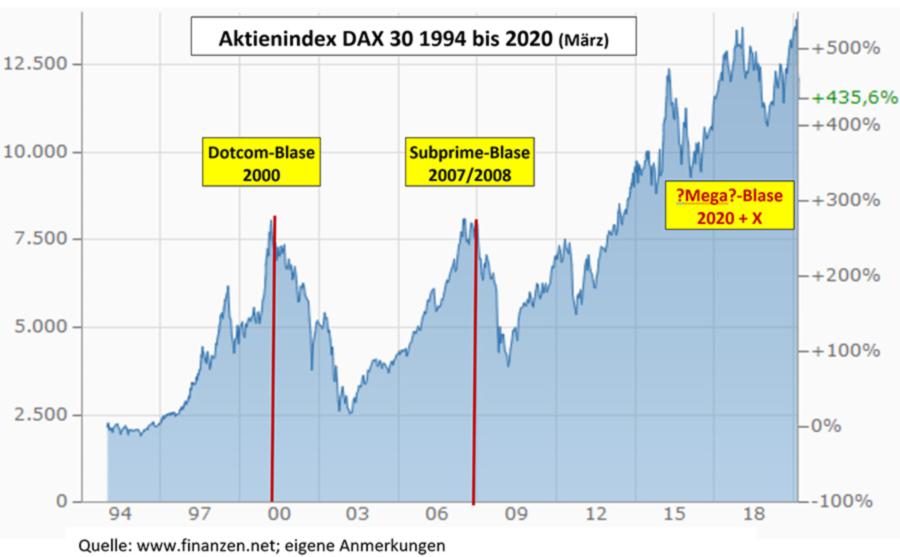

Black Rock und der ALLIANZ-Konzern sind „staatsferne Kapitalsammelstellen“, die das ihnen anvertraute Geld in Aktien und Investments anlegen. Das Anlagefeld, das sie bearbeiten, sieht zum Beispiel so aus:

Es zeigt die extremen Blasenbildungen an den Aktienmärkten in den letzten 20 Jahren, hier konkret am DAX-Index. Die Allianz wirbt unverfroren damit, dass bei allen Schwankungen bzw. Kurseinbrüchen der langfristige Trend nach oben geht.

Das ist aus zwei Gründen unverfroren. Zum einen wird verschwiegen, dass zu Beginn der Rentenphase, also des Auszahlungsbeginns, die angelegte Summe in ein Rentenkonto gewandelt werden muss. Es ist reines Glücksspiel, ob zu dem Zeitpunkt gerade eine Börsen-Hausse oder eine Börsen-Baisse herrscht.

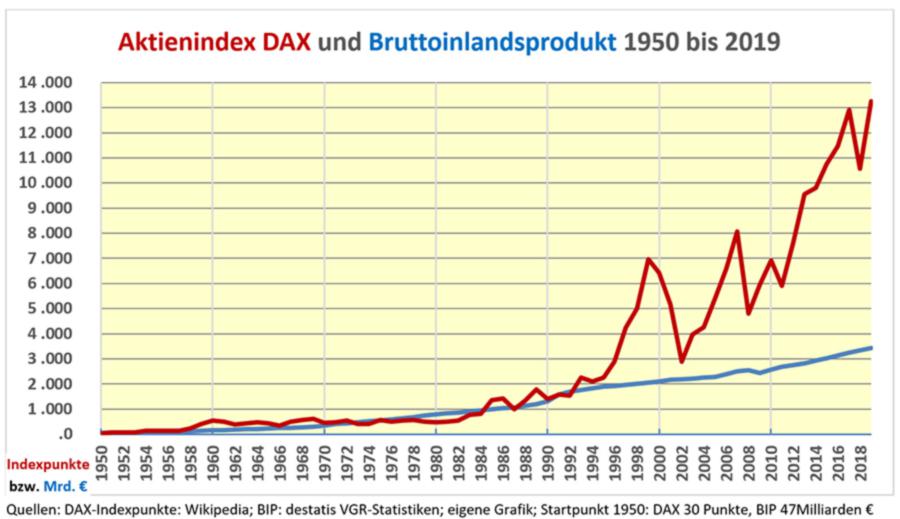

Zum anderen wird verharmlost, dass die Aktienkurse sich seit ca. 25 Jahren völlig von der Wertschöpfung der Realwirtschaft entfernt haben. Das wird überdeutlich wenn man die Entwicklung der Aktienkurse über die Entwicklung des Bruttoinlandprodukts legt:

Seit dem Beginn des Paradigmenwechsels zum „Shareholder Value“ geht es nicht mehr um die langfristige Werthaltigkeit und Entwicklung von Firmenwerten, sondern um kurzfristige Kursgewinne. Der deshalb so genannte Kasino-Kapitalismus ist wirklich nicht geeignet für eine verlässliche Altersversorgung.

Die Neuordnung der privaten Altersversorgung als Gegenpol zur umlagefinanzierten Rente wird schon lange vorbereitet

Schon 2014 lieferten Rürup und PROGNOS mit einem Gutachten für den Gesamtverband der deutschen Versicherungswirtschaft (GDV) die Blaupause der künftigen Rentenpolitik. Hier in Stichworten: Statt Riester- jetzt Betriebsrenten. Mehr Freiheit für Risikoanlagen. Mehr Verpflichtung zu privater Vorsorge. Mehr staatliche Förderungen. Mehr Versicherungskapital in öffentliche Investitionen (ÖPP). Auf keinen Fall aber Stärkung der umlagefinanzierten Rente.

Entsprechend dieser Leitlinien fiel das „Betriebsrentenstärkungsgesetz“ von 2017 aus. Es entpflichtet die Betriebe aus jeglicher Haftung. Erlaubt die Geldanlage in Risikokapital. Verbietet Garantiezusagen (kein Schreibfehler) und sieht dafür unverbindliche Zielrenten vor. Es basiert vollständig auf Entgeltumwandlung von Lohngeldern und wenn Betriebe etwas dazugeben, gibt es kräftige staatliche Zuschüsse.

Seit August dieses Jahres hat die „Europarente“ PEPP (Pan European Personal Pension Product) europaweite Gesetzeskraft. PEPP ist mit Hilfe von Lobbying der Finanzkonzerne auf höchster Ebene ganz auf die Interessen der Finanzkonzerne zugeschnitten worden. Ganz vorneweg war der Black Rock-CEO Larry Fink. PEPP erlaubt Fondsprodukte von geringem zu hohem Risiko in sechs Stufungen. Der sicherste Fonds garantiert gerade einmal die eingezahlten Gelder.

In diesem Jahr folgt der Versicherungs- und Investment-Riese ALLIANZ dem Kurswechsel, den andere Versicherungen schon vor zwei bis drei Jahren begonnen hatten. Ab nächstem Jahr soll es bei Lebensversicherungsprodukten keine Beitragsgarantie mehr geben. Stattdessen werden Verträge mit Garantien von 90, 80 oder gar 60 Prozent der eingezahlten Beiträge angeboten. Die Allianz verspricht viel und garantiert wenig bis nichts. Die Anlagestrategie dazu: Investitionen in Aktien und anderes Risikokapital. Eine Portion Sicherheit soll über Investitionen in öffentliche Infrastruktur (ÖPP-Projekte) erfolgen. Grundlagen dazu hatten die Empfehlungen der sogenannten Fratzscher Kommission 2015 geschaffen. Die Erwartungen des Chefs der ALLIANZ-Lebensversicherung, Markus Faulhuber, damals: „Wenn wir Eigenkapital einsetzen, erwarten wir schon etwa sieben Prozent, bei riskanten Investments auch mehr“. Vermutlich sind die Erwartungen nicht geringer geworden und diese Rendite-Garantien sollen dann selbstverständlich aus Steuergeldern abgesichert werden.

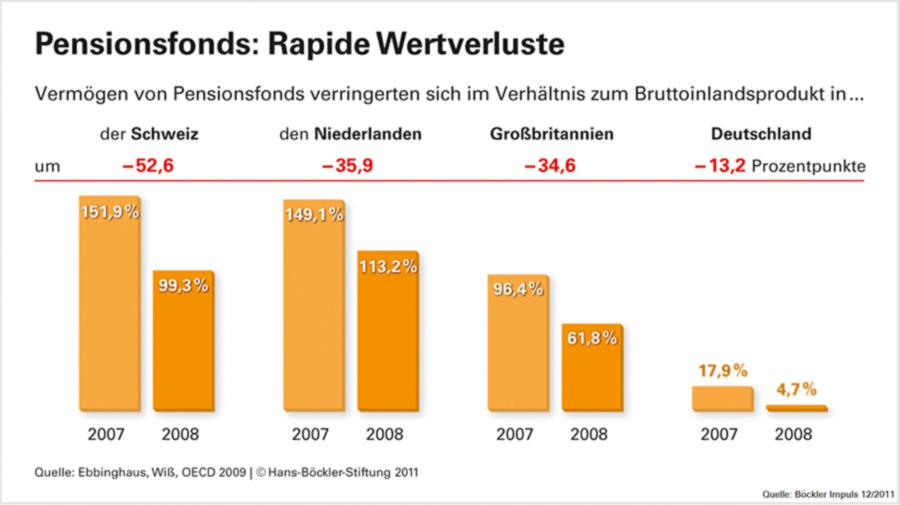

Eine kleine Auswahl der Erfahrungen mit Pensionsfonds

In der Finanzmarktkrise 2007/2008 wurden weltweit mehrere Billionen € an Pensionsfonds-Werten vernichtet. Die Grafik zeigt eine kleine Auswahl des Dramas in Europa:

Auch wenn sich die Kurse in den Folgejahren wieder erholten, zeigt sich das gigantische Vernichtungspotential. In keinem Fall war die Erholung sicher und entscheidend ist ja grundsätzlich, in welcher Phase die eingezahlten Fondsgelder in die auszahlende Rentenkasse transferieret werden.

Vom Februar zum März 2020 verlor der Norwegische Staatsfonds, der weltgrößte Pensionsfonds, innerhalb eines Monats 29% seines Kurswertes. Der Fonds schrumpfte um 224 Milliarden € von 965 Milliarden € auf 741 Milliarden €.

In Chile treiben die Folgen der Umstellung der staatlichen Rentenversicherung auf private Rentenfonds seit Jahren Hunderttausende auf die Straßen. Das Pinochet-Regime folgte 1980 der Beratung der neoliberalen „Chicago Boys“ und löste damit millionenfache Altersarmut aus, die bis heute wirkt.

In Schleswig-Holstein (2007) und Baden-Württemberg (2011) wurden die staatlichen Pensionen für Landtagsabgeordnete auf Privatvorsorge umgestellt. Die Ertragsrechnungen der Fonds fielen nach wenigen Jahren so katastrophal aus, dass die Abgeordneten im Rekordtempo Gesetze zur höheren und sicheren Versorgung abseits der Privatvorsorge beschlossen.

Aktuell ist der ALLIANZ-Konzern in den USA mit Klagen von zwei Pensionsfonds konfrontiert. Kläger sind der Pensionsfonds für Lehrer im US-Bundesstaat Arkansas (ATRS) und der Fonds für die Mitarbeiter der New Yorker Verkehrsbetriebe, der Metropolitan Transport Authority (MTA). Die Allianz Global Investors (AGI) hatte die Fonds mit der aggressivsten Anlagestrategie im März nach hohen Verlusten liquidiert. Der Streitwert liegt bei 4 Milliarden Dollar.

Aufklärung in Deutschland? Eine Randerscheinung, die im Rauschen des Blätterwaldes und der bewegten Bilder untergeht

Von all dem liest, hört und sieht man in den Hauptmedien wenig bis gar nichts. Stattdessen wird jede Veröffentlichung von Versicherungskonzernen und deren „wissenschaftlichen Experten“ ausführlich und unkritisch verbreitet. Ausnahmen bestätigen die Regel.

So offenkundig das Scheitern der privaten Vorsorge à la Riester-Rente ist, so deutlich ist, dass daraus keine nachhaltigen Konsequenzen gezogen werden sollen. Klar ist, dass die Interessen der Finanzkonzerne dagegenstehen. Nicht so klar ist die Rolle der regierenden Politiker und ihrer Berater. Bert Rürup ist nach 25 Jahren immer noch verlässlicher Agent der Finanzkonzerne. Es wäre völlig falsch, ihn als geläuterten Sozialpolitiker einzuordnen.

(Reiner Heyse, 22.11.2020)