Wieder einmal werden in der Politik Stimmen laut, eine „gesetzliche Aktienrente“ als weitere Säule der Altersvorsorge in Deutschland zu etablieren. Dass eine solche Teilprivatisierung der Altersvorsorge den Bürgern mehr Nach- als Vorteile bringt und im schlimmsten Fall zu herben Verlusten bei den Versorgungsansprüchen im Alter führen kann, haben die NachDenkSeiten seit ihrer Gründung mehrfach ausführlich dokumentiert. Die private Altersvorsorge über Aktien birgt jedoch auch systemimmanente Risiken, über die kaum gesprochen wird. Wenn jeden Monat Teile des Einkommens – und dies weltweit – in die Aktienmärkte fließen, führt dies zu einem langfristigen Nachfrageüberschuss an den Börsen. Folge: Die Aktienkurse gehen stetig nach oben und entfernen sich immer mehr von einer gesunden Bewertung. Man kann dies auch als gigantische Blase bezeichnen und Blasen neigen dazu, zu platzen. Irgendwann. Und dann stehen die Rentner mit leeren Händen da und die Volkswirtschaft stürzt in eine Krise. Von Jens Berger.

Dieser Beitrag ist auch als Audio-Podcast verfügbar.

Podcast: Play in new window | Download

In der nackten Theorie klingt das System einer zusätzlichen Altersvorsorge über Aktien ja durchaus attraktiv. Ein Teil des Gehaltes fließt steuerfrei als Rentenbeitrag in einen staatlich zugelassenen Aktienfonds. Der gewinnt Jahr für Jahr an Wert und wenn der Versicherte das Rentenalter erreicht hat, verkauft der Fondsbetreiber Monat für Monat die Anteile dieses Aktienfonds und zahlt sie dem Versicherten als Altersrente aus. Solange die Kurse stetig steigen, scheint dies – oberflächlich betrachtet – ein gutes Geschäft zu sein. Für den Versicherten selbst stellt sich der Unterschied zum gesetzlichen Umlageverfahren folgendermaßen dar: Die Ansprüche aus der normalen gesetzlichen Rente steigen – wenn man einmal die komplizierten Rentenformeln vereinfacht – ungefähr in dem Maße, in dem die Einkommen der Beitragszahler steigen. Wenn die sozialversicherungspflichtigen Einkommen also über den gesamten Betrachtungshorizont um 2% pro Jahr steigen, würde die gesetzliche Rente die gleiche „Rendite“ abwerfen wie ein Fonds mit einer Rendite oder Verzinsung von 2%. Das ist natürlich grob vereinfacht, da der Finanzsektor selbstverständlich an diesen Modellen verdienen will und das auch nicht zu knapp tut. Wenn man also die jährlichen Verwaltungsgebühren, Ausgabeaufschläge, Vermittlungsgebühren etc. mit einkalkuliert, fließt bei den privaten Modellen je nach Anbieter und Produkt ein nennenswerter Teil der erzielten Rendite an den Finanzsektor ab. Über den Daumen gepeilt müsste also eine „gesetzliche Aktienrente“ daher rund 4% Bruttorendite erzielen, um am Ende die gleiche Nettorendite für den Versicherten zu erwirtschaften wie die gesetzliche Rente bei einer unterstellten Lohnsteigerung von 2% pro Jahr.

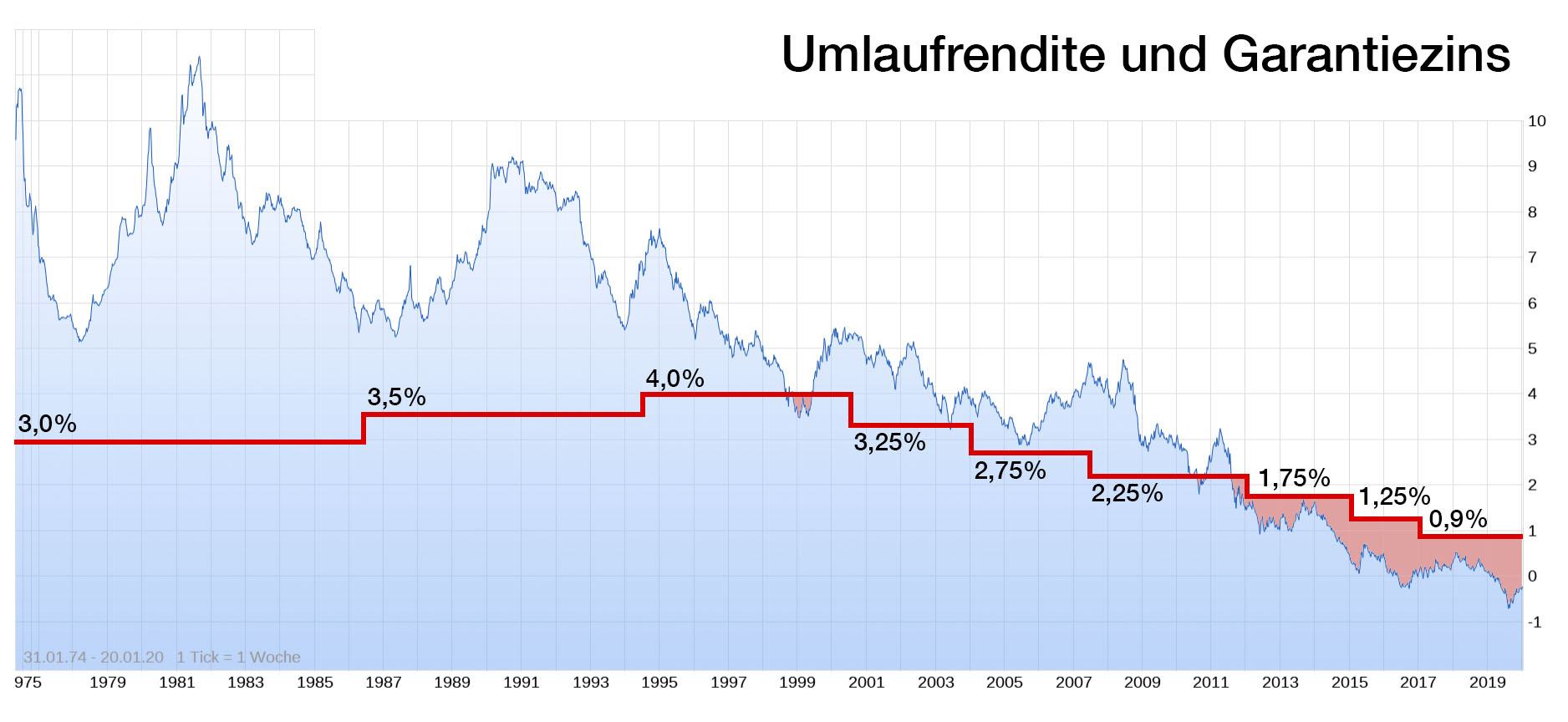

So viel erst einmal zur Theorie. In der Praxis steht das Modell der privaten Altersvorsorge vor einem ernsten Problem. Klassische private Altersvorsorgemodelle „investieren“ die Beiträge der Versicherten nämlich nur zu einem kleinen Teil in die potentiell renditestärkeren Aktienmärkte. Produkte wie die klassische Lebensversicherung sind sogar vom Gesetz her gezwungen, den Großteil der Kundengelder in festverzinsliche Anleihen mit guter Bonität aus dem gleichen Währungsraum zu investieren. In Zeiten des Nullzinses geht dieses Modell jedoch nicht mehr auf. Staatanleihen – das klassische Anlagevehikel privater Altersvorsorgemodelle – sind negativ verzinst. Die sogenannte Umlaufrendite, die diese Zinsen abbildet, liegt seit Jahren nicht nur unter dem „Garantiezins“ der Lebensversicherer, sondern auch sehr weit unter der Inflation und unter den Lohnsteigerungen. Bei diesem Zinsumfeld ist die klassische private Altersvorsorge für den Bürger – egal wie man es rechnet – ein schlechtes Geschäft. Das erkennen mittlerweile auch die Bürger und machen einen weiten Bogen um Lebensversicherungen und Riester-Renten. Die gesetzliche Rente ist deutlich renditestärker und hätte die Politik die Rentenformel nicht sabotiert, wäre die gesamte Diskussion wohl ohnehin überflüssig.

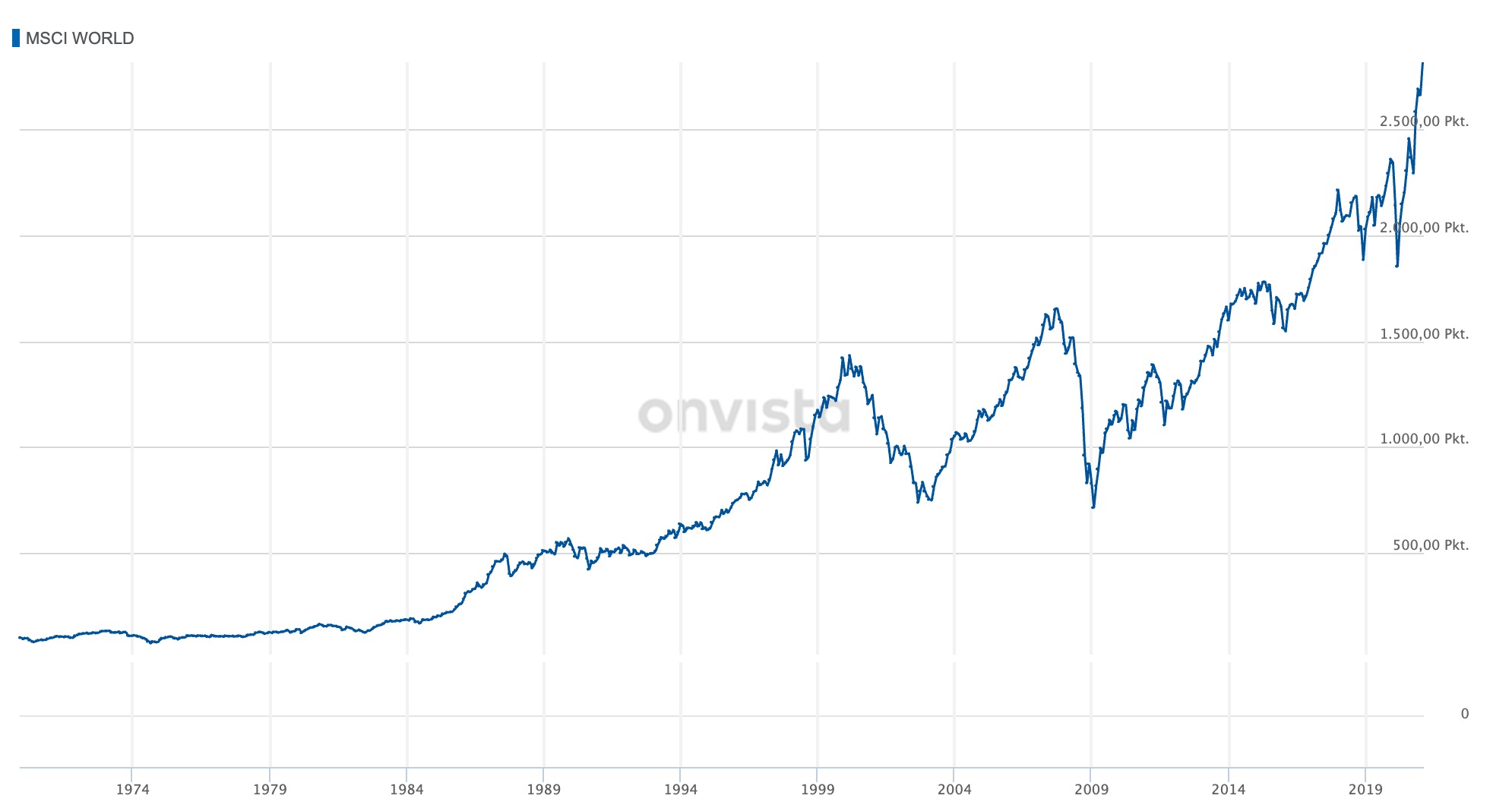

Nun ist der Finanzsektor natürlich nicht dumm und hat dieses Problem schon lange erkannt und weiß auch, womit er nicht nur Anleger, sondern vor allem die Politik ködern kann. Die Aktienmärkte werden als große, renditestarke Alternative zur gesetzlichen Rente und der klassischen privaten Altersvorsorge angepriesen. Und auch hier ist – oberflächlich betrachtet – die nackte Theorie ja durchaus attraktiv. So ist der Aktienindex MSCI World, der die weltweite Entwicklung an den Aktienmärkten widerspiegelt, in den letzten 10 Jahren um 107% gestiegen, also um rund 10% pro Jahr.

Selbst mit den satten Gebühren des Finanzsektors ist dies ein Ergebnis, das keine gesetzliche Rente erzielen kann. Sind Aktien also wirklich eine derart attraktive Alternative zur gesetzlichen Rente? Nein! Denn der Teufel liegt im Detail und die äußerst hohe Rendite dürfte zu einem großen Teil auf einem ganz simplen Schema beruhen. Die Aktienmärkte scheinen ein Riese auf tönernen Füßen zu sein.

Wer eine Aktie auf dem normalen Aktienmarkt erwirbt, investiert nicht in ein Unternehmen. Nur beim Börsengang selbst und bei Kapitalerhöhungen kauft man die Aktie vom Unternehmen selbst, dem dann auch das Geld zufließt. Bei allen anderen Aktiengeschäften übernimmt der Käufer die Aktie von einem Verkäufer, der zuvor im Besitz ebenjener Aktie war. Der Kurs von Aktien wird dabei – wie auch der Preis von Kartoffeln – über Angebot und Nachfrage geregelt. Gibt es bei einem bestimmten Preis mehr Nachfrage als Angebot, steigt der Preis – im Idealfall so lange, bis sich Angebot und Nachfrage eingependelt haben. Glaubt man der Börsenberichterstattung, ist diese Preisfindung ein hochkomplexes System, bei dem der „allwissende“ Markt tausende Faktoren „einpreist“ – die wirtschaftliche Lage des Unternehmens, seine Kapitalflüsse, die Absatzprognosen der Branche, die volkswirtschaftliche Großwetterlage und und und. Doch was wäre, wenn der Großteil der Netto-Transaktionen auf dem Börsenparkett gar nicht nach diesem hochkomplexen Schema vonstatten geht und die Märkte nicht allwissend, sondern strohdumm sind?

Dazu ein kleiner Ausflug in das Geschäftsmodell von Indexfonds oder ETFs, die heute bereits das Rückgrat der freiwilligen und staatlich organisierten privaten Altersvorsorge auf Aktienbasis bilden. Wenn ein Bürger einen Sparvertrag mit einem Anbieter solcher Produkte hat, fließt ein fixer monatlicher Beitrag in diese Produkte. Die Marktführer in diesem Sektor sind übrigens die weltgrößten Vermögensverwalter BlackRock, Vanguard und State Street, über die ich im letzten Jahr ein Buch geschrieben habe. Hat der Kunde beispielsweise einen Sparvertrag über einen MSCI-World-Fonds von BlackRock, bucht BlackRock am Ende des Monats die vereinbarte Summe vom Konto des Kunden ab und kauft dafür genau die Aktien, die im MSCI World gelistet sind – streng nach dem Verteilungsschlüssel dieses Indizes. Das ist keine „allwissende“ Entscheidung, die sich auf komplexe Parameter und Bewertungen stützt, sondern ein „dummer“ automatisierter Vorgang. BlackRock fällt keine Entscheidungen, sondern kauft stur genau das, was der Index vorgibt.

Eine „gesetzliche Aktienrente“ – oder welchen Namen man dem Kind sonst gibt – funktioniert genau nach diesem Prinzip und es macht da keinen Unterschied, ob der Kunde Max Mustermann heißt und 100 Euro im Monat in dieses Produkt anlegt oder ob der Kunde der öffentliche kalifornische Pensionsfonds CalPERS ist, der mit einem Volumen von mehr als 300 Milliarden US$ zu den größten Pensionsfonds der Welt zählt. Auch CalPERS legt einen Großteil der Rentenbeiträge der kalifornischen Staatsbediensteten bei Unternehmen wie BlackRock in derartige Indexfonds an, die heute die Säule des Aktienmarktes sind. Weltweit waren zum Jahreswechsel 7,5 Billionen US$, also 7.500 Milliarden, alleine in ETFs angelegt. Der europäische Markt für Indexfonds knackte übrigens in dieser Woche erstmals die Billionenmarke. Die Wachstumsrate dieser Sparte betrug in den letzten Jahren im Schnitt 20%. Ein immer größerer Teil der zurzeit rund 50 Billionen US$, die in den OECD-Staaten in staatlich regulierten privaten Altersvorsorgesystemen stecken, fließt somit nicht mehr in die renditeschwachen Anleihenmärkte, sondern über das Indexfondssystem in die Aktienmärkte.

Kommen wir zur Preisfindung zurück. Wenn jeden Monat eine beständige Summe in hoher zweistelliger Milliardengröße „dumm“ und ohne Bewertung der einzelnen Werte in die Aktienmärkte fließt, ist dies ein stetiger Nachfrageüberschuss. Und da der Preis über einen Ausgleich von Angebot und Nachfrage gebildet wird, steigt er somit ebenso stetig. Stellen wir uns zum Verständnis dafür einmal den Kartoffelmarkt vor. Wenn ein riesiger US-Kartoffelverwalter, nennen wir ihn BlackPotato, jeden Monat „dumm“ und zu welchem Preis auch immer einen Großteil der auf dem Markt angebotenen Kartoffeln kauft, was passiert dann mit dem Kartoffelpreis? Er steigt und dies stetig, da das Angebot nicht flexibel auf die erhöhte Nachfrage reagieren kann. Ähnlich ist es auf den Aktienmärkten, nur dass dort nicht die Anbieter, sondern die Besitzer der Handelsware die Verkäuferseite stellen. Jede Aktie, die BlackRock im Namen seiner Kunden kauft, muss ein anderer Akteur auf dem Markt verkaufen. Wenn Sie das jetzt an das größte Schneeballsystem aller Zeiten erinnert, liegen Sie meines Erachtens ganz richtig.

Ökonomen sprechen in diesem Zusammenhang von „falschen Preisen“. Der Aktienmarkt ist heute gekennzeichnet von solchen „falschen Preisen“, die den realen Wert der notierten Unternehmen nicht mehr widerspiegeln. So wird das Unternehmen Delivery Hero, das eine App anbietet, über die man in Deutschland Essen von Lieferdiensten bestellen kann, und das nach dem Ausscheiden von Wirecard in den Dax aufgenommen wurde, an der Börse auf Basis des Aktienwertes mit 26 Milliarden Euro taxiert – das ist mehr als 15-mal so viel wie das Unternehmen Salzgitter Stahl, eine Unternehmensgruppe mit mehr als 100 Tochterunternehmen, die im Jahr mehr als 10 Milliarden Euro Umsatz macht. Delivery Hero peilt für dieses Jahr übrigens einen Verlust von mehr als vier Milliarden Euro an.

Die „allwissenden“ Märkte sind voll von solchen falschen Preisen. So gehört der Elektroautobauer Tesla mit einer Marktkapitalisierung von 643 Milliarden US$ zu den wertvollsten Unternehmen der Welt. Tesla lieferte im letzten Jahr rund 500.000 Autos aus – ungefähr so viel wie der größte Automobilkonzern der Welt, Volkswagen, in einem Monat. Volkswagen wird an der Börse jedoch nur mit 87 Milliarden Euro bewertet. Erstaunlich, machte Volkswagen in den letzten fünf Jahren zusammen doch – trotz dreistelliger Milliardenabschreibungen wegen des Betrugsskandals – nach Steuern mehr als 43 Milliarden Euro Gewinn. Tesla machte im gleichen Zeitraum fast fünf Milliarden US$ Verlust. Dafür ist Tesla jedoch – aufgrund seines Börsenwerts – in nahezu allen wichtigen US-Aktienindizes prominent gelistet. So macht die Tesla-Aktie 1,8% des für Indexfonds wichtigen S&P500-Index aus. Das heißt: Wenn Max Mustermann BlackRock jeden Monat 100 Euro für einen ETF, der auf Basis des S&P500-Index zusammengestellt ist, überweist, ist BlackRock verpflichtet – egal zu welchem Kurs – 1,80 Euro für Tesla-Aktien auszugeben. Je mehr Kunden solche Produkte kaufen, desto mehr Geld fließt automatisch und stetig in genau diese Aktien. Und die volumenstarken staatlichen oder staatlich regulierten Pensionsfonds sind der Gorilla inmitten dieses Marktes der falschen Preise.

Das führt zu Fragen, die bislang nicht gestellt wurden. Was passiert, wenn ein Markt wie der Aktienmarkt derart falsche Preise hervorbringt und die Entwicklung diesen Trend noch weiter bestärkt? Wird die Blase bald platzen? Doch wer soll die Blase zum Platzen bringen, wenn jeden Tag Milliarden frischer Gelder „dumm“ in die Märkte fließen? Und wie „demographiesicher“ ist eine Rente auf Aktienbasis? Zurzeit gehen die Kurse hoch, da mehr Geld in die Märkt fließt, als an die Rentner ausgezahlt wird. Doch was passiert, wenn sich das Verhältnis dreht? Was passiert, wenn die Indexfonds und ETFs jeden Tag mehr Papier verkaufen müssen, um ihre Kunden auszuzahlen, als sie von neuen Beitragszahlern einnehmen? Dann hätten wir einen stetigen Angebotsüberschuss und die Aktienkurse würden purzeln, die Rentner nur noch einen Bruchteil ihrer „Ansprüche“ ausbezahlt bekommen. Auch ich habe keine Antwort auf diese Fragen, die ein Problem beschreiben, dass es so und vor allem in diesem Umfang auch historisch noch nie gegeben hat.

Klar ist jedoch, dass man so etwas Elementares wie die Rente auf gar keinen Fall auf ein derart offensichtliches Schneeballsystem stützen sollte. Die gesetzliche Rente ist real. Der Rentner bekommt genau das Geld, das der Beitragszahler mit seiner realen Arbeit im gleichen Zeitraum erwirtschaftet; dies ist ein sicheres und verlässliches System, das krisenfest und solide ist. Dieses System noch weiter zu schwächen, um die Gelder „dumm“ in ein riesiges System der falschen Preise zu stecken, bei dem auf lange Sicht nur die Finanzkonzerne gewinnen, wäre eine Torheit historischen Ausmaßes. Daher sollte man derlei Forderungen, wie sie im kommenden Wahlkampf mit Sicherheit wieder hochgespült werden, eine klare Absage erteilen.

Titelbild: Simon Booth/shutterstock.com