NachDenkSeiten – Die kritische Website

Titel: Bankenabwicklung und Bail-in – eine vorläufige Bewertung

Datum: 8. Januar 2014 um 9:50 Uhr

Rubrik: Banken, Börse, Spekulation, Euro und Eurokrise, Europäische Union

Verantwortlich: Jens Berger

Derzeit wird auf Hochtouren über die zweite Säule der Bankenunion verhandelt: die Bankenabwicklung. Maßgeblich dafür sind zwei Gesetzestexte: Die Bankenabwicklungsrichtlinie (BRRD) soll EU-weit die Regeln zum Umgang mit Krisenbanken harmonisieren. Zusätzlich wird über eine Verordnung für einen einheitlichen Abwicklungs-mechanismus für Banken in den Staaten der Bankenunion verhandelt (SRM-VO). Ein Gastartikel von Axel Troost[*] und Rainald Ötsch.

Hintergrund ist die nach wie vor schwelende Bankenkrise in Europa. In den Krisenstaaten sind viele der Banken marode und vergeben aus Eigenkapitalnot und schlechten Konjunkturaussichten (die Sparpolitik der Troika lässt grüßen) kaum neue Kredite – was die Überwindung der Krise zusätzlich erheblich erschwert. Das ursprüngliche Motiv für die Bankenunion war, diesen Banken den Zugang zu Geldern des ESM zu verschaffen und damit den Teufelskreis zwischen Staats- und Bankschulden zu durchbrechen. Doch dieser Zugang zu Finanzmitteln wurde von der Bundesregierung unterlaufen. Die Banken müssen nun zunächst einen Bilanz- und Stresstest durch die EZB durchlaufen und festgestellte (Eigen)Kapitallücken aus eigener Kraft oder mit Hilfe ihrer klammen Regierung füllen. Die neuen Regeln für Krisenbanken werden erst nach und nach wirksam werden.

Die neuen Regeln sehen vier Abwicklungsinstrumente für systemrelevante Banken vor (nicht-systemrelevante Banken sollen normal abgewickelt werden):

- Veräußerung eines Unternehmens (oder eines Teils davon);

- Schaffung eines Brückeninstituts (vorübergehende Übertragung von nicht wertgeminderten Vermögenswerten einer kriselnden Bank auf ein öffentlich kontrolliertes Unternehmen);

- Ausgliederung von Vermögenswerten (Übertragung von wertgeminderten Vermögenswerten auf eine Zweckgesellschaft zur Vermögensverwaltung, d.h. in eine „Bad Bank“);

- Bail-in-Maßnahmen (die Zuweisung von Verlusten je nach Bevorrechtigung an Anteilsinhaber und Gläubiger).

Instrument 3, welches dem Bad Bank-Modell entspricht, darf nur mit einem der anderen Instrumente angewendet werden.

Die meisten Ideen aus den europäischen Regelungen sind aus der deutschen Gesetzgebung bereits bekannt (Bankentestamente, Abspaltung einer Bad Bank/Brückenbank, Abwicklungsfonds, Bankenabgabe). Eine wesentliche Neuerung sind die Regelung zur Gläubigerbeteiligung („Bail-in“, „Haftungskaskade“). Da die Regeln im Fluss sind und sich die Verhandlungsgrundlagen ständig ändern, soll hier eine vorläufige Bewertung vorgenommen werden.

Zum Bail-in

Das zukünftig wohl wichtigste Abwicklungsinstrument ist das sogenannte Bail-in. Es soll dafür sorgen, dass zunächst Eigentümer und ungesicherte Gläubiger für Verluste und Kosten der Stabilisierung einer Bank aufkommen müssen – im Gegensatz zum Bail-out, d.h. dem Herauspauken der Gläubiger durch externe Finanzhilfen. Beim Bail-in werden an die Bank gerichtete Forderungen abgeschrieben oder umgewandelt. Bereits bestehende Eigentumsrechte an der Bank würden dabei verwässert oder gar annulliert. Die Gläubiger müssen auf Forderungen verzichten und erhalten dafür ggfs. Eigentums-rechte an der Bank. Durch die Umwandlung von Fremdkapital zu Eigenkapital kann die Bank somit rekapitalisiert werden.

Ein Beispiel für Bail-in ist die Bankenrettung in Zypern, wo z.B. bei der „Bank of Cyprus“ Einlagen oberhalb von 100.000 Euro etwa zur Hälfte gegen (weitgehend wertlose) Aktien umgetauscht wurden.

In der deutschen Bankenrettung wurde die Beteiligung von Aktionären und Gläubigern tunlichst vermieden, die Kosten der Krise vorwiegend dem Steuerzahler aufgebürdet. Seit 2010 können zwar im Zuge eines Sanierungsverfahrens nach dem Kreditreorganisationsgesetz Forderungen an eine Bank in Eigenkapital gewandelt werden. Die Gläubiger müssen dies aber mehrheitlich und gesondert nach Gläubigergruppen beschließen.[1] Angesichts der Freiwilligkeit dieser Regelung wäre es weltfremd, bei systemrelevanten Banken, bei denen der Staat erpressbar ist, auf diesem Weg eine substanzielle Gläubigerbeteiligung zu erwarten. Aus deutscher Sicht ist das Bail-in-Instrument daher weitgehend neu.

Haftungskaskade

Das Bail-in-Instrument unterscheidet nach verschiedenen Gläubigergruppen. Einige Verbindlichkeiten sind vollständig vom Bail-in ausgenommen, andere werden nach einer festen Reihenfolge (Haftungskaskade) herangezogen. Darüber gibt es bei den Verhandlungsparteien des Trilogs – also EU-Kommission, Europäischer Rat und Europäisches Parlament – unterschiedliche Vorstellungen. Ob es bis zur Europawahl noch zu einer Einigung kommen wird, ist unsicher.

Vom Bail-in ausgenommen sind gesicherte Schuldverschreibungen wie Pfandbriefe und bestimmte Verbindlichkeiten mit kurzer Laufzeit (je nach Sicht der Trilog-Parteien 7 Tage bzw. ein Monat). Einlagen sind bis zu einem Volumen von 100.000 Euro geschützt (alles andere würde der gesetzlichen Einlagensicherung zuwiderlaufen). Auch Angestellte, Lieferanten und Dienstleister werden geschützt.

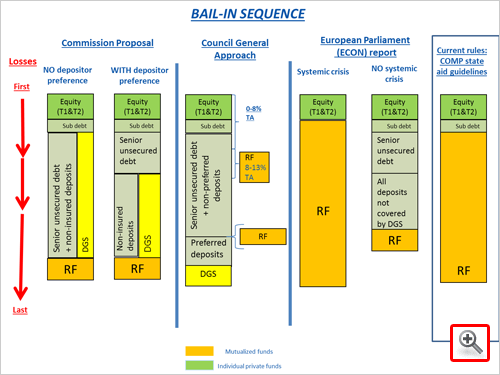

Die verbleibenden Gläubiger werden nach einer Haftungskaskade herangezogen, über deren genaue Reihenfolge sich Kommission, Rat und Europaparlament nach wie vor nicht einig sind (vgl. Abbildung 1).[2] Es lohnt sich, ihre unterschiedlichen Vorschläge anzuschauen.

Abbildung 1: Vorschläge zur Haftungskaskade aus Sicht der europäischen Institutionen (EU-Kommission, Europäischer Rat, Europaparlament (Ausschuss für Wirtschaft und Währung), aktuelle Beihilferegelungen). Stand: 18.10.2013

RF: Resolution Funds = Abwicklungsfonds; DGS: Deposit Guarantee Scheme = Einlagensicherungs-system; TA: Total Assets = Gesamtvermögenswerte. Quelle: EU-Kommission.

Umstritten ist zum einen, wann Einlagen, die nicht der gesetzlichen Einlagensicherung unterliegen, herangezogen werden und ob anstelle der geschützten Einlagen die zugehörigen nationalen Einlagensicherungssysteme einen Beitrag zu leisten haben.[3] Anders als bei Bankanleihen, wo sich der Käufer über Risiken bewusst sein sollte und seine Anlagen breit streuen kann, steht bei Einlagen nicht die Rendite, sondern die Aufbewahrungsfunktion im Vordergrund. Bahnt sich nun eine Krise an, dürfte ein signifikanter Teil der Anleger seine Einlagen vorzeitig abziehen (gerade diejenigen, die gute Kontakte in die Finanzwelt oder Regierung haben) oder auf unterschiedliche Konten stückeln, so dass sie von der Einlagensicherung geschützt wären.

Aus der zypriotischen Bankenabwicklung ist bekannt, wie willkürlich das Abrasieren von Einlagen mit mehr als 100.000 Euro sein kann (z.B. wenn nach einem Hausverkauf oder der Auszahlung einer Lebensversicherung vorübergehend größere Beträge auf ein Konto gehen oder wenn ein Tourismusbetrieb in der Saison hohe Einnahmen bei der Bank parkt, um außerhalb der Saison Gehältern auszuzahlen). Wegen dieser Willkür ist eine weitergehende Ausnahme von Einlagen sinnvoll. Der Zugriff auf hohe Vermögen wäre besser durch Vermögensteuern bzw. -abgaben zu bewerkstelligen.

Umstritten ist zum anderen auch, wann der Abwicklungsfonds (s.u.) angezapft werden darf. Laut einer Einigung des Europäischen Rates von Ende Juni 2013 müssen Aktio-näre und Gläubiger mindestens 8 Prozent der Gesamtverbindlichkeiten geschultert haben, bevor der Abwicklungsfonds einspringen darf. Dessen Beitrag soll dann zunächst auf 5 Prozent der Gesamtverbindlichkeiten begrenzt werden, bevor danach die sonstigen ungesicherten Gläubiger herangezogen werden müssten. Bei Kommission und Europaparlament käme der Abwicklungsfonds erst nach einem Bail-in an die Reihe (laut EP würde das Bail-in in einer systemischen Krise aber ausfallen).

Bestimmte Verbindlichkeiten können nach Ermessen der nationalen Aufsicht vom Bail-in ausgenommen werden. Im Gegenzug müssten jedoch andere Gläubiger einen höheren Beitrag erbringen oder der Abwicklungsfonds einspringen. Eine gewisse Flexibilität ist sinnvoll, um ungewollte Härten oder Übersprungeffekte zu vermeiden. Zugleich schaffen Ausnahmen aber auch wieder ein Einfallstor für einflussreiche Interessen-gruppen oder nationale Egoismen.

Die Bail-in-Regeln sollen ab 2016 greifen. Der Kommissionsentwurf hatte ursprünglich 2018 vorgesehen. Bis dahin gelten die Beihilferegelungen der Kommission (die zum 1. August 2013 verschärft wurden).

Damit das Bail-in-Instrument überhaupt greift, müssen die Institute natürlich genügend Bail-in-fähige Verbindlichkeiten vorhalten. Dies soll durch eine noch vorzuschreibende Mindestquote erreicht werden („Mindestverlustabsorptionskapazität“).

Abwicklungsfonds

An letzter Stelle der Haftungskaskade (laut Vorstellung des Rates auch schon früher) kommt der Abwicklungsfonds zum Einsatz. Dieser soll aus jährlichen Beiträgen der Banken gespeist werden („Bankenabgabe“). Zusätzlich können in stark begrenztem Umfang Sonderbeiträge erhoben werden, wenn der Fonds ausgeschöpft ist. Vorge-sehen ist auch, dass Verluste des Abwicklungsfonds durch spätere Zahlungen aus der Bankenabgabe nach und nach abgetragen werden.

Laut einem Kompromissvorschlag des Rates sollen die bereits bestehenden bzw. noch zu errichtenden nationalen Abwicklungsfonds innerhalb von zehn Jahren „zu einem gesamteuropäischen Instrument ausgebaut werden, in dem nationale Abschottungen fallen“. Die nationalen Fonds sollen dazu in jährlichen 10-Prozent-Schritten zu einem gemeinsamen Fonds verschmelzen. Die nationalen Kammern sollen solange nur für die Banken des eigenen Landes zur Verfügung stehen, dafür aber zuerst in Anspruch genommen werden. Die vergemeinschaftete Kammer ist für alle Banken in der Bankenunion vorgesehen. Die Verschmelzung soll in einer separaten intergouvernementalen Vereinbarung beschlossen werden. Die genauen Details sind noch zu regeln.

Der Fonds soll laut Willen der Kommission binnen zehn Jahren ein Zielvolumen von einem Prozent der gesicherten Einlagen der teilnehmenden Banken erreichen, das entspricht einem Volumen von ca. 55 Mrd. Euro. Auf Deutschland dürften davon etwa 10 Mrd. Euro entfallen. Die Größe des Fonds ist aber noch umstritten.

In Deutschland gibt es bereits seit Ende 2010 einen Abwicklungsfonds (den Restrukturierungsfonds). Statt ursprünglich erhofften 1,2 Mrd. Euro jährlich flossen in den vergangenen drei Jahren nur die Hälfte der Beträge. Um den europäischen Fonds recht-zeitig zu füllen, müssten daher die Bankgewinne oder die Bankenabgabe erhöht werden. Letzteres könnte gerade die Sparkassen und Genossenschaftsbanken treffen, die aktuell von der Bankenabgabe weitgehend ausgespart sind, weil sie vom Abwicklungsfonds auch kaum profitieren können.

Letztsicherungsmechanismus

Wenn weitere Gelder benötigt werden, soll ein Letztsicherungsmechanismus einspringen. Dabei sollen zunächst die Nationalstaaten haften. Erst wenn sie nicht dazu in der Lage sind, soll der ESM Finanzmittel bereitstellen (unter Auflagen). Dies ist besonders für die Übergangszeit relevant, d.h. solange keine oder nur wenig Gelder im Abwicklungsfonds liegen. In welcher Form der ESM angezapft werden kann, ist nach wie vor umstritten – auch wenn bis zu 60 Mrd. Euro der ESM-Mittel für Bankenrekapitalisie-rungen vorgesehen sind.

Angesichts von ca. 4,5 Billionen Euro, die in der Finanzkrise in der EU an Beihilfen (Finanzspritzen und Bürgschaften) bewilligt worden sind, wird aber klar, dass es auf europäische Ebene damit keinen wirksamen gemeinsamen Letztsicherungsmechanismus geben wird.

Reichweite des Vorschlags

Die EU-Kommission behauptet nachgerechnet zu haben, dass durch Bail-in und Abwicklungsfonds die meisten Bankenpleiten abgefangen werden könnten, ohne dass Gelder oder Garantien der Steuerzahler (bzw. des ESM) benötigt würden.

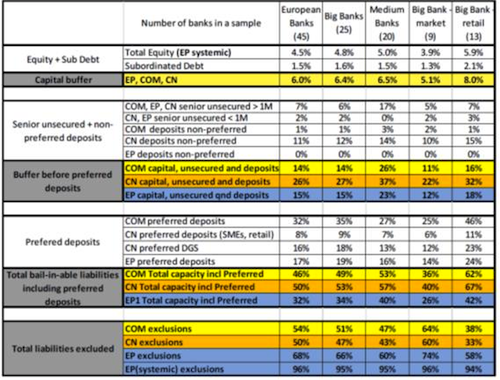

Dazu hat sie 45 europäische Banken genauer unter die Lupe genommen, unterschieden nach Großbanken (Bilanzsumme größer als 300 Mrd. Euro), mittelgroßen Banken und bei Großbanken wiederum danach, ob sie sich stärker am (Banken)Markt oder über Einlagen refinanzieren. Laut den Vorschlägen von Kommission und Rat wären etwa die Hälfte der Verbindlichkeiten der Banken Bail-in-fähig, laut dem Vorschlag des EP mit einem stärkeren Schutz der Einlagen etwa ein Drittel der Verbindlichkeiten (siehe Tabelle 1).

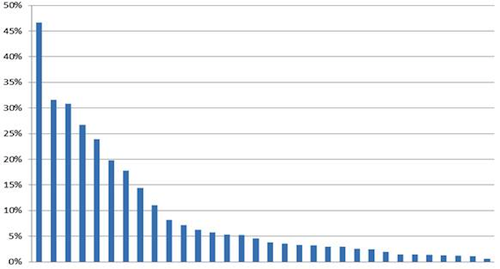

Dem sind die Verluste gegenüberzustellen, die in einer Finanzkrise anfallen würden (Abbildung 2 zeigt die Verluste von 32 Banken in der Finanzkrise). Laut Kommission und EP wäre ein Puffer von 11 bis 26% (KOM) bzw. 12 bis 23% (EP) vorhanden, bevor bevorzugte Einlagen belangt würden. Laut Europäischem Rat läge der Puffer bei 22 bis 32%, was zum einen am früheren Einspringen des Abwicklungsfonds, zum anderen an einer anderen Definition der bevorzugten Einlagen liegt.

Tabelle 1: Überblick über Bail-in-Kapazitäten. EP: Europäisches Parlament; COM: EU-Kommission; CN: Europäischer Rat

Quelle: EU-Kommission, siehe Fußnote 2.

Abbildung 2: Staatliche Beihilfen in Form von Rekapitalisierungen oder Entlastungsmaßnahmen von 32 europäischen Banken in der aktuellen Finanzkrise (in % der Gesamtvermögenswerte). Die Banken sind anonymisiert.

Quelle: EU-Kommission, siehe Fußnote 2.

Spätestens wenn der Abwicklungsfonds in ferner Zukunft einmal gefüllt sein sollte, wäre das Absorptionspotenzial – bis zu dem der Steuerzahler ausgespart würde – damit recht hoch. Doch schlagkräftig sind die neuen Regeln vor allem, wenn es um die Schieflage einzelner Institute geht. In einer systemischen Finanzkrise oder bei einer Mega-Bank dürften sie nur eingeschränkt praktikabel sein. Denn dann geht es darum, eine Massenpanik und Kettenreaktionen zu vermeiden und die Konjunktur zu stützen, was nur der Staat im Rückgriff auf (künftige) Steuergelder leisten kann. Für eine rechtzeitige Intervention dürfte es wenig hilfreich sein, dass die EU-Richtlinie zur Bankenabwicklung den Einsatz von Abwicklungsinstrumenten nur als „ultima ratio“ vorsieht.

Außerdem ist damit zu rechnen, dass die Bail-in-Regeln zum Teil durch Vorfeldreak-tionen umgangen oder rückwirkend durch Klagen angefochten werden. Generell ist kritisch zu sehen, dass das Absorptionspotenzial nicht durch wesentlich höhere Eigenkapitalquoten sondern durch Zugriff auf Bankeinlagen erhöht werden soll.

Nach den Erfahrungen der letzten Jahre wäre es naheliegend, durch einen Finanz-TÜV eine Vielzahl von „Finanzinnovationen“ bewusst zu unterbinden und die Banken auf ihre Kernfunktionen Zahlungsverkehr, Einlagengeschäft und Finanzierung zu schrumpfen. Banken wären dann nicht nur kleiner, sondern ihre Geschäfte wären auch weniger riskant bzw. besser kontrollierbar. Das neue europäische Insolvenzregime ist daher eben auch eine Folge der Versäumnis, das Problem der Systemrelevanz von Banken bisher nicht beseitigt zu haben. Da der neue Abwicklungsmechanismus mitsamt Abwicklungsfonds und Letztsicherung von den gegenwärtigen Problemen der Banken in den Staaten der Peripherie abkoppelt wurde, dürfte sich an der Spaltung der Eurozone in Gläubiger- und Schuldnerstaaten hierdurch nur wenig ändern.

[«1] Tim Oliver Brandi und Konrad Gieseler, Banking Resolution und Bail-in – gesetzliche, euro-päische Vorgaben, Zeitschrift für das gesamte Kreditwesen, (18) 2013

[«2] EU-Kommission: “Bail-in tool: a comparative analysis of ,the institutions’ approaches” [PDF – 1.4 MB], Working Paper der EU-Kommission, 18.10.2013,

[«3] Die Kommission nimmt an, dass 50% der Bankeinlagen unter die Einlagensicherung fallen. Die Einlagen von KMU und von Privatpersonen oberhalb von 100.000 Euro werden auf etwa 25% geschätzt. Einlagen im Interbankenmarkt sollen zu 66% bzw. 85% eine maximale Laufzeit von 7 Tagen bzw. einem Monat haben.

[«*] Dr. Axel Troost ist MdB der Linkspartei, Geschäftsführer der Arbeitsgruppe Alternative Wirtschaftspolitik und Mitglied im Vorstand des Instituts Solidarische Moderne (ISM). Rainald Ötsch ist Wissenschaftlicher Mitarbeiter in Berlin.

Hauptadresse: http://www.nachdenkseiten.de/

Artikel-Adresse: http://www.nachdenkseiten.de/?p=19865