NachDenkSeiten – Die kritische Website

Titel: Steuersenkung: Eine Ideologie aus Halbwahrheiten und Lügen

Datum: 1. August 2011 um 9:40 Uhr

Rubrik: Kampagnen/Tarnworte/Neusprech, Steuern und Abgaben, Ungleichheit, Armut, Reichtum

Verantwortlich: Wolfgang Lieb

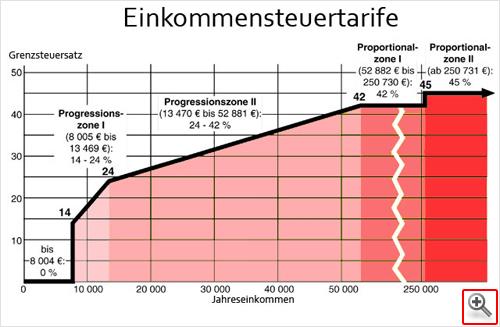

Da hat mal ein Hinterbänkler der CDU, Norbert Barthle, einen Vorschlag gemacht die Steuerbelastung der höchsten Einkommen zwischen 100.000 und 250.000 Euro (als Lediger) ein klein wenig von 42 auf 45 Prozent zu erhöhen, um Steuerentlastungen für kleine und mittlere Einkommen zu finanzieren, und schon blasen die Steuersenkungsfanatiker zum Gegenangriff. CSU-Chef Horst Seehofer sagte dem Spiegel: “Hände weg von der Diskussion über eine Gegenfinanzierung für Steuererleichterungen.” Schäuble äußert Unverständnis, FDP-Chef Rösler warnt: “Steuererhöhungen sind mit uns nicht zu machen.“. Am ausführlichsten schimpfte der FDP-Finanzpolitiker Hermann Otto Solms in einem Interview im Deutschlandfunk. Solms lief natürlich nahezu das gesamte Wochenende über sämtliche Nachrichtensender. Die Argumentation von Solms ist ein Musterbeispiel, wie hierzulande mit Halbwahrheiten und glatten Lügen die Leute für dumm verkauft werden sollen. Wolfgang Lieb

DLF (Heinemann): Herr Solms, was spricht gegen einen höheren Steuersatz bei einem Einkommen zwischen 53.000 und 250.000 Euro?

Solms: Die Steuerzahler sind heute schon extrem hoch belastet. Sie zusätzlich zu belasten, würde den Leistungsprozess stören und gerade diese Menschen, die besonders leistungsfähig sind, in hohem Maße weiter ins Ausland treiben. Das können wir uns einfach nicht erlauben. Man muss im Übrigen bedenken, dass die höheren Einkommensbezieher – also die zehn Prozent Bestverdienenden – über 50 Prozent des Steueraufkommens erbringen. Das heißt, die sind hochbelastet, mehr wäre einfach unvernünftig.

Dazu ein paar Anmerkungen:

„Extrem hohe Steuerbelastung“?

„Die Steuerzahler sind heute schon extrem hoch belastet.“

Schon der erste Satz von Solms in diesem Interview ist falsch. Da Solms ein gestandener Finanzpolitiker ist und als einer der klugen Köpfe der FDP gilt, müsste er es besser wissen.

Man muss also in Wahrheit von einer glatten Lüge sprechen.

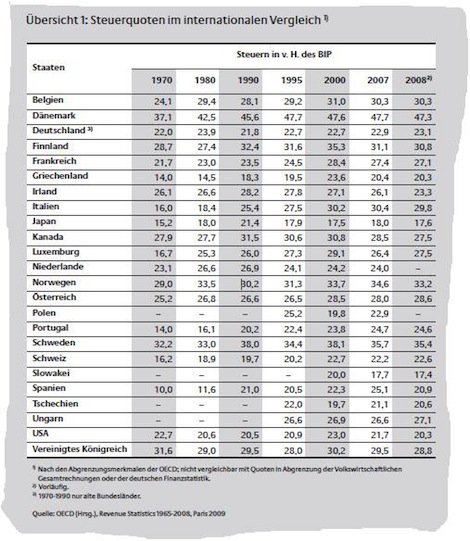

So sieht nämlich die Steuerbelastung in Deutschland im internationalen Vergleich aus.

Unter den 24 in der OECD-Statistik aufgeführten Ländern liegt die Steuerquote in Deutschland

an 15. Stelle. Selbst in Großbritannien oder dem Niedrigsteuerland Irland liegt die Steuerquote höher. In Dänemark liegt sie doppelt so hoch.

Quelle: BMF, Die wichtigsten Steuern im internationalen Vergleich 2009 S.8 [PDF – 1.1 MB]

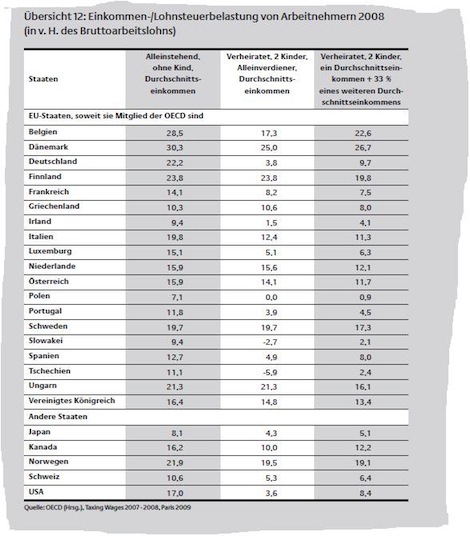

Da bei der Steuersenkungsdebatte von der Einkommensteuer die Rede ist, soll zur Widerlegung von Solms Behauptung auch noch die Tabelle über die Einkommen-/Lohnsteuerbelastung herangezogen werden. Bei der Steuerbelastung gemessen am Durchschnittseinkommen liegt Deutschland im internationalen Vergleich bei Ledigen an 4. Stelle, bei Verheirateten mit 2 Kindern an der sechstletzten Stelle und bei denjenigen die ein Drittel über dem Durchschnittseinkommen liegen an 11. Stelle.

Von „extrem hoher“ Belastung also keine Rede.

Quelle: BMF, Die wichtigsten Steuern im internationalen Vergleich 2009 S. 46 [PDF – 1.1 MB]

„Zusätzliche steuerliche Belastung stört den Leistungsprozess“?

Eine zusätzliche Belastung (und nur die Einkommensbezieher zwischen 53.000 und 250.000 Euro im Jahr sind im Gespräch) „würde den Leistungsprozess stören“, sagt Solms weiter.

Noch bis zum Ende der Ära Kohl lag der Spitzensteuersatz über nahezu der gesamten Nachkriegszeit in Deutschland bei 53 Prozent, ja sogar zeitweise bei 56 Prozent. Wurde dadurch der Leistungsprozess gestört? Rot-Grün hat den Spitzensteuersatz in mehreren Schritten um 11 Prozent auf 42 Prozent gesenkt und erst später wieder ab 250.000 Euro Jahreseinkommen einen Spitzensteuersatz von 45% eingeführt.

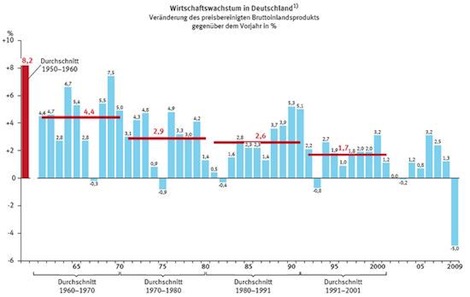

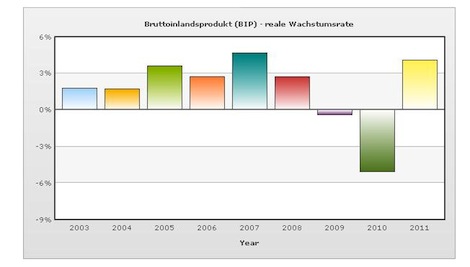

Wurde die Senkung des Spitzensteuersates der Leistungsprozess gefördert? Hatten wir nicht in Zeiten höherer Spitzensteuersätze nicht sogar eine höhere volkswirtschaftliche „Leistung“?

Und wurde etwa der „Leistungsprozess“ durch die Senkung des Spitzensteuersatzes (neben ständigen Unternehmensteuersenkungen) erhöht?

Quelle: Statistisches Bundesamt, Bruttoinlandsprodukt 2009 für Deutschland

Hatte z.B. Schweden mit einem Spitzensteuersatz von 56,4 Prozent nicht sogar höhere Wachstumsraten als Deutschland mit seinem gesenkten Spitzensteuersatz?

Quelle: index mundi

Die bisherigen Steuerentlastungen haben privaten Reichtum gefördert aber nicht den „Leistungsprozess“. Der Zusammenhang zwischen Steuersenkungen und wirtschaftlicher Leistung ist nie nachgewiesen und wenn überhaupt, sagt niemand, dass die Steuersenkungen über ein dadurch angestoßenes Wirtschaftswachstum den Verlust der Steuereinnahmen wieder ausgleichen.

Leistungsträger werden ins Ausland vertrieben?

Und dann tischt Solms wieder einmal die Legende auf, dass ein höherer Steuersatz für Spitzenverdiener diejenigen, „die besonders leistungsfähig sind, in hohem Maße weiter ins Ausland“ treibe.

Wo sind sie eigentlich, die besonders Leistungsfähigen, die ins Ausland getrieben wurden und werden?

Dazu kann man ausnahmsweise sogar den ehemaligen BDI-Chef Olaf Henkel zitieren, der gewiss auf der Seite der Steuersenkunglobbyisten steht:

„Es ist natürlich auch schön, wenn entsprechend viele Deutsche an der Spitze ausländischer Firmen stehen würden, und das ist leider nicht der Fall. Da haben wir im Augenblick nur Klaus Kleinfeld anzubieten, der auch Alcoa in den Vereinigten Staaten führt.“.

Außer vielen Steuerflüchtlingen sind bestenfalls noch ein paar Spitzenmanager in die benachbarte Schweiz abgewandert. Hingegen wird mehr als jedes Fünfte DAX-Großunternehmen von Ausländern geführt, etwa BASF, die Deutsche Bank, die Deutsche Börse, Fresenius, Henkel, MAN, SAP oder Siemens. Diese ausländischen „Leistungsträger“ hat offenbar die Steuerbelastung in Deutschland nicht abgeschreckt.

Und selbst die gewiss managerfreundliche FAZ schrieb:

„Eine solche Abwanderung findet aber so gut wie gar nicht statt, denn sehr begehrt sind deutsche Vorstände im hochbezahlten Ausland überhaupt nicht – das Land verlassen hingegen ganz andere, die eher der Mittelschicht angehören: junge und hochtalentierte Wissenschaftler, Informatiker und Ingenieure.“

Doch die jungen und hochtalentierten Wissenschafter wandern zuletzt wegen der hiesigen Steuerbelastung ab. Und wenn sie gerne zurückkommen würden, dann scheitert das offenbar auch am wenigsten an der Steuer.

Wenn bei uns nach einer McKinsey-Studie mehr als die Hälfte der Studierenden darüber nachdenken, ins Ausland zu gehen, dann denken sie zuletzt über die deutsche Steuerbelastung nach. Unzufrieden sind sie viel eher mit der „sozialen Gerechtigkeit“ (79 Prozent), mit dem „Bürger- und Gemeinsinn“ (71 Prozent) oder über die „Arbeitsplatzsicherheit“ (73 Prozent). 59 Prozent sind der Ansicht, dass deutsche Manager kein soziales Verantwortungsbewusstsein zeigten.

Und bevor die Auswanderungswilligen an die Steuer denken, denken sie sicherlich zunächst daran, was sie dort verdienen können. Sowohl der Kellner als auch der Arzt erfahren doch, dass sie etwa in der Schweiz erheblich mehr verdienen können. Es ist doch den Fachkräften nicht verborgen geblieben, dass die Löhne in Deutschland seit den 90er Jahren (real) stagniert oder gar gesunken sind, während sie in England oder Skandinavien im gleichen Zeitraum um 25 Prozent gestiegen sind.

Ins Ausland treibt also die besonders Leistungsfähigen vor allem und gerade eine Politik, wie sie Solms in Reinform vertritt.

Bestverdiener tragen 50% des Steueraufkommens?

Nicht Fehlen darf bei Solms auch der Dauerbrenner der Fundamentalisten gegen eine höhere Spitzensteuer, wonach „die höheren Einkommensbezieher – also die zehn Prozent Bestverdienenden – über 50 Prozent des Steueraufkommens erbringen“.

Wir haben diese Irreführung schon dutzende Male aufgedeckt (z.B. hier, hier oder hier).

Irreführend und falsch ist, dass die „höheren Einkommensbezieher“ über die Hälfte des „Steueraufkommens“ erbrächten. Solms redet aber in dem Interview zum Thema Einkommensteuer, also über die Lohn- und bestenfalls noch über die veranlagte Einkommensteuer und nicht über das „Steueraufkommen“ insgesamt.

Laut Datensammlung zur Steuerpolitik Ausgabe 2010 des Bundesfinanzministerium (Tabelle 15) [PDF – 494 KB] lagen die Einnahmen aus der Lohnsteuer 2009 bei 135.165 Mio. Euro und der veranlagten Einkommensteuer bei 26.430 Mio. Euro.

Bei Steuereinnahmen von insgesamt 523.986 Mio. Euro liegt also der Anteil der Lohn- und Einkommenssteuer an den gesamten Steuereinnahmen also nur bei rd. 30 Prozent. Der Eindruck, den Solms erwecken will, dass nämlich die „zehn Prozent der Bestverdienenden“ über 50 Prozent „des Steueraufkommens“ erbringen, ist also eine glatte Täuschung.

Nehmen wir aber einmal zu seinen Gunsten an, Solms wollte nur sagen, dass die oberen 10 Prozent der Einkommensbezieher über die Hälfte der Einkommensteuer bezahlen. Damit hätte er sogar Recht. Nach einer Antwort der Bundesregierung vom 10.02.2010 auf eine Kleine Anfrage der Fraktion Bündnis 90/Die Grünen [PDF – 157 KB] soll das oberste Dezil der Lohn- und Einkommensteuerpflichtigen tatsächlich 54,4 Prozent der Einkommensteuer zahlen. (Siehe auch Datensammlung S. 33 [PDF – 494 KB])

Regelmäßig wird aber dann vergessen, hinzuzufügen, dass diese obern 10 Prozent der Einkommensteuerpflichtigen eben auch einen Anteil von 37,9 Prozent am zu versteuernden Einkommen haben. Es findet also – zugegebenermaßen – ein Stück Umverteilung über die Einkommensteuer statt. Das ist auch der Sinn der Steuerprogression, nämlich dass die starken Schultern mehr tragen sollten als die schwächeren.

Quelle: Jens Berger, NachDenkSeiten

Bedenkt man allerdings, dass der Löwenanteil der Steuereinahmen inzwischen die Umsatzsteuer (2009: 177 Milliarden Euro = 34%) und die Verbrauchssteuern (also Energie-, Strom- oder Kfz-Steuer mit 95 Milliarden Euro = 18%) ausmacht [PDF – 42.7 KB], so relativiert sich der Umverteilungseffekt bei der Einkommensteuer erheblich.

Diese indirekten Steuern belasten alle Einkommensbezieher vom Hartz IV-Empfänger bis zum Spitzenverdiener gleich, sie sind sozusagen eine „Flat-Tax“. Es ist aber eine unbestreitbare Tatsache, dass niedrigere Einkommensbezieher einen viel höheren Anteil ihres verfügbaren Einkommens (mehrwertsteuerpflichtig) konsumieren als die „Bestverdiener“. D.h. gemessen am Gesamtsteueraufkommen wird der Umverteilungseffekt bei der Einkommensteuer weitgehend über die indirekten Steuer kompensiert.

Wie weit die Schere bei den (Lohn- oder Gehalts-)Einkommen inzwischen auseinandergeht ergibt sich aus der schon zitierten Antwort der Bundesregierung auf eine Kleine Anfrage [PDF – 157 KB]. Danach hätte Solms auch sagen können, dass 5 Prozent der Einkommensteuerpflichtigen sogar 42 Prozent der Einkommensteuer tragen.

Der Anteil dieser Gruppe mit Jahreseinkünften ab 92.750 Euro hat allerdings auch einen Anteil von 25,8 Prozent der verfügbaren Einkommen. Insgesamt kommen die oberen 50 Prozent der Einkommensbezieher (Jahreseinkünfte ab 26.750 Euro) auf einen Anteil von 93,8 Prozent am Einkommensteueraufkommen. Die unteren 50 Prozent, deren Einkünfte zwischen 8.650 Euro und 26.750 Euro liegen, haben einen Anteil am Steueraufkommen von 6,2 Prozent, während ihr Anteil am Gesamtbetrag der Einkünfte bei 16,7 Prozent liegt.

Die Einführung der sogenannten Reichensteuer (Grenzsteuersatz von 45 Prozent inklusive Solidaritätszuschlag) habe 2007 650 und 2008 790 Millionen Euro eingebracht, heißt es in der Antwort weiter. 2009 sei der Wert auf 610 Millionen Euro gefallen. Für 2010 werden die Einnahmen aus dieser ”Reichensteuer“ auf 640 Millionen Euro beziffert.

Eine Anhebung des Grenzsteuersatzes um einen Prozentpunkt würde zu Mehreinnahmen von 7 Milliarden Euro führen, schreibt die Bundesregierung. Man sieht also dass auch nur eine geringe Anhebung des Grenzsteuersatzes, wenn man denn schon über Steuerentlastungen für die wirklichen mittleren (und da denke ich an die durchschnittlichen) Einkommen spricht, zu einer erheblichen Entlastung führen könnte.

Besteuerung bis zu 50 Prozent?

Solms weiter:

„Im Übrigen dürfen Sie nicht vergessen, dass heute diejenigen, die hohe Einkommen beziehen, schon – wenn sie Soli und Kirchensteuer obendrauf rechnen – mit rund 50 Prozent besteuert werden. Mehr ist auch verfassungsrechtlich nicht geboten.“

Auch das ist wieder nur die halbe Wahrheit und damit eine ganze Lüge:

Der nominelle Spitzensteuersatz von 42 Prozent trifft die Realität kaum. „Deutschland ist ein Steuerparadies für Millionäre. Selbst die Reichsten sind weit davon entfernt, den Spitzensteuersatz zu entrichten. Sie können derartig viele Freibeträge und andere Abzugsbeträge beim Fiskus geltend machen, dass sie im Durchschnitt nur 36 Prozent Steuern auf ihr Einkommen zahlen. Dies ergibt sich aus einer Berechnung, die das Statistische Bundesamt für die taz angestellt hat“, berichtet Ulrike Herrman. Das Deutsche Institut für Wirtschaftsforschung kam in einer Studie aus dem Jahr 2004 bei den absoluten Topverdienern im Schnitt auf einen realen Steuersatz von nur 34 Prozent.

(Siehe dazu: Schön Reich. Steuern zahlen die andern.)

Schaut man einmal in die Steuertabelle des Bundesfinanzministerium, so liegt die Durchschnittsbelastung bei einem Lohn eines alleinstehenden Beziehers eines Einkommens von 50.000 Euro bei jährlich 12.950 Euro (Einkommensteuerbelastung nach Tarifen 1958 bis 2009 [PDF – 200 KB]) oder bei monatlich 1.080 Euro. So viel „kassiert“ der Staat vom Brutto. Das sind aber bei weitem nicht 42 Prozent sondern 25,9 Prozent durchschnittliche Steuerbelastung (Durchschnittsbelastung nach Tarifen 1958 bis 2009, Grundtabelle [PDF – 152 KB]).

Bei Verheirateten sind es nach Splittingtabelle sogar nur noch 16,7 Prozent (Durchschnittsbelastung nach Tarifen 1958 bis 2009, Splittingtabelle [PDF – 168 KB]). Selbst bei einem Alleinverdiener mit 120.000 Euro zu versteuerndem Einkommen ist die Durchschnittsbelastung bei weitem noch nicht beim Spitzensteuersatz von 42 Prozent, sondern erst bei 35,3 Prozent angekommen. Laut Splittingtabelle liegt bei 120.000 Euro zu versteuerndem Einkommen die Durchschnittsbelastung bei 28,6 Prozent.

Die größten Sprünge liegen – nebenbei bemerkt – bei den unteren Einkommen. Nach der Grundtabelle (Alleinverdiener) beginnt die Durchschnittsbelastung mit 10.000 Euro bei 3,5 Prozent, steigt auf 9,7 Prozent bei 15.000 Euro und auf 13,8 Prozent bei 20.000 Euro. Ab 40.000Euro flacht sich die Kurve ab, steigt von 24,4 Prozent auf 25,9 bei 50.000 Euro, steigt danach bei jeweils 5.000 Euro mehr an Einkommen um 1,4 Prozent, 1,3 Prozent, 1,0 Prozent bis die Durchschnittssteuerbelastung von 95.000 auf 100.000 Euro nur noch von 33,5 Prozent auf 33,9 Prozent steigt. Bei kleineren und mittleren Einkommen ist der prozentuale Anstieg also erheblich steiler als bei höheren und höchsten Einkommen.

Die Reichen sind nicht reich, ihre Arbeit wird so hoch geschätzt

Zum Schluss nochmals eine bemerkenswerte Stilblüte aus der Weltsicht des FDP-Politikers Solms:

DLF, Heinemann: Sie sprechen von besonders Leistungsfähigen – nennen wir sie doch einfach mal besonders Reiche!

Solms: Nein, die sind nicht reich, sondern durch ihre Arbeit haben sie ein höheres Einkommen, weil ihre Arbeit so hoch geschätzt wird. Und genau das sind diejenigen, die die Arbeitsplätze für die anderen mitschaffen, die für den Aufschwung in Deutschland gesorgt haben, und die sollen für diese Arbeit nicht bestraft werden, sondern auch deren Arbeit muss sich weiterhin lohnen.

Arbeitet der Chef der Deutschen Bank, Josef Ackermann, wirklich so viel mehr als sein unterster Mitarbeiter? Schafft er wirklich so viel mehr Werte mit ehrlicher Arbeit? Und haben nicht gerade die Banker die tiefste Wirtschaftskrise in der Nachkriegszeit verursacht und dadurch hunderttausende Arbeitsplätze vernichtet. Und haben sie davon etwas an ihrem Einkommen gespürt?

Ist es nicht gerade so, dass in den letzten Jahren Manager um so mehr verdienen, je mehr Arbeitsplätze sie vernichten und mit diesen Kosteneinsparungen die Konzernbilanzen verschönern?

Sind die Leistungen der Manager tatsächlich um so viel mehr gestiegen, dass sie im Vergleich zum Durchschnittsgehalt der Beschäftigten im Jahr 1987 noch das 14-fache, im Jahre 2006 aber das 44-fache betrugen? Einschließlich Aktienoptionen beträgt das Verhältnis bei der Telekom das 47-fache, bei Siemens das 59-fache , bei Volkswagen das 61-fache, bei Lufthansa das 94-fache.

Sind Manager japanischer Automobilkonzerne etwa so viel schlechter als ihre deutschen Pendants? „Dort verdient der Chef nur ungefähr das Zwanzigfache eines Arbeiters“, darauf wies sogar die Kanzlerin hin.

Selten war die Diskrepanz zwischen Leistung und Verdienst, Kompetenz und Verdienst so offensichtlich wie heute.

Seit Jahren geht die FDP mit der Parole hausieren „Arbeit muss sich wieder lohnen“, seit Jahren ging es ihr dabei aber nie darum, dass Arbeit wieder gut be-„lohnt“ wird, sondern ausschließlich darum, die Steuern und die Abgaben auf den Lohn zu senken und das besonders für diejenigen, die schon hohe Löhne beziehen.

Zum Glück scheinen die Menschen im Lande inzwischen erkannt zu haben, dass sich diese Täuschungen nicht mehr lohnen. Sie wählen die FDP allmählich aus den Parlamenten.

Hauptadresse: http://www.nachdenkseiten.de/

Artikel-Adresse: http://www.nachdenkseiten.de/?p=10300