Die Sackgasse private Altersvorsorge wird immer deutlicher

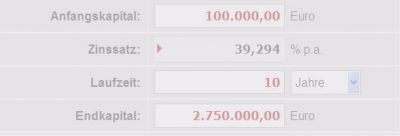

In seiner Neujahrsansprache verkündete BaFin-Chef Felix Hufeld Beunruhigendes. „Um manche Lebensversicherer und Pensionskassen“ stehe es nach den Worten des obersten deutschen Finanzaufsehers „nicht gut“. Dieses Urteil ist kaum überraschend, hat die fortwährende Niedrigzinsphase doch das Geschäftsmodell dieser Altersvorsorgemodelle obsolet gemacht. Die versprochenen Renditen sind mittlerweile Vergangenheit. Doch anstatt daraus den logischen Schluss zu ziehen und die gesetzliche Rente zu stärken, braut sich über die EU-Ebene bereits eine „Reform“ zusammen, die genau in die falsche Richtung geht und Millionen Menschen in die Altersarmut treiben könnte. Von Jens Berger.

Dieser Beitrag ist auch als Audio-Podcast verfügbar.