Italien hat kein Schulden-, sondern ein Wachstumsproblem

In einem Punkt scheinen sich die deutsche Politik und die deutschen Medien einig zu sein, wenn es um Italien geht: Die Italiener leben über ihre Kosten, sparen nicht genug und der Euro kann nur dann überleben, wenn Italiens Regierung brav und vorbildlich ihre Schulden abbaut. Interessanterweise sind all diese Aussagen ökonomisch falsch. Seit Beginn der Eurokrise ist Italien vielmehr in eine realwirtschaftliche Abwärtsspirale geraten: Die Wirtschaft schrumpft, dadurch steigt die Staatsschuldenquote, dadurch „muss“ die Regierung die Ausgaben kürzen und die Neuverschuldung herunterfahren und so bekommt auch die Wirtschaft keine Chance, sich zu regenerieren. So lange diejenigen, die in Berlin und Brüssel die Regeln bestimmen, diesen eigentlich simplen Zusammenhang nicht verstehen, wird die Eurokrise nie ein Ende finden. Von Jens Berger.

Dieser Beitrag ist auch als Audio-Podcast verfügbar.

Podcast: Play in new window | Download

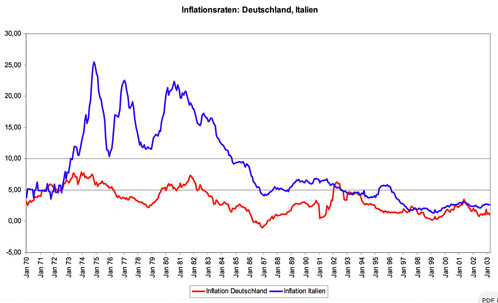

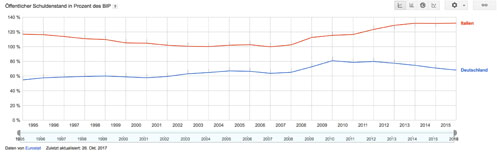

Schon als der Euro 1999 eingeführt wurde, hatte Italien hinter Belgien mit 110% die zweithöchste Staatsschuldenquote der Eurozone. Die vergleichsweise hohen Staatsschulden Italiens seien – so hört man oft – eine Folge des finanzpolitischen Schlendrians der 1980-er Jahre. Davon ist jedoch nur der Teil mit den 1980-ern richtig, mit einem Schlendrian hat dies aber nichts zu tun. Bis Mitte der 1980-er lagen die italienischen Staatsausgaben – gemessen am Bruttoinlandsprodukt – sogar teils deutlich unter dem Durchschnitt der damaligen EU. Italien nahm zwar – wie alle EU-Staaten – regelmäßig hohe Schulden auf, diese waren damals jedoch naturgemäß in der eigenen Währung notiert und die italienische Lira wies eine vergleichsweise hohe Inflationsrate auf und wertete von Jahr zu Jahr innerhalb des Europäischen Währungssystems gegenüber harten Währungen wie der D-Mark ab. Bekam man 1970 noch 6,50 D-Mark für 1.000 Lira, waren es 1985 nur noch 1,50 D-Mark. Oder um es anders zu formulieren: Wenn ein Deutscher dem italienischen Staat 1970 zehn Millionen Lira geliehen hat, musste er dafür 65.000 D-Mark umtauschen, bekam 1985 für diese Schuldverschreibung jedoch aufgrund der massiven Aufwertung der D-Mark und Abwertung der Lira nur 15.000 D-Mark – freilich ohne Zinsen – zurück. Bei Inflationsraten, die in den 1970-ern und frühen 1980-ern stets über 10% und oft sogar über 20% pro Jahr lagen, konnte Italien seine hohe laufende Staatsverschuldung schlicht „weginflationieren“. Gut für den Schuldner, schlecht für den Gläubiger.

Dies war ab 1986 nicht mehr so einfach möglich, da die Inflation sich damals bei rund fünf Prozent einpendelte und in den 1990-ern schon bald auf „deutsches Niveau“ sank, was dann auch die Abwertung der Lira nahezu zum Stoppen brachte. Für Italien nicht ganz so schön war jedoch, dass durch das Abflachen der Inflation die „Altschulden“ aus den frühen 1980-ern plötzlich nicht mehr „weginflationiert“ werden konnten und die Zinsen, die meist im zweistelligen Bereich lagen, durch neue Schulden abbezahlt werden mussten. Lag der Zinsdienst des italienischen Staates 1980 noch mit rund fünf Prozent des BIP im Rahmen der Rest-EU, verdoppelte sich dieser Anteil bis zur Euroeinführung – wohlgemerkt ohne eine Steigerung der relativen Staatsverschuldung.

Die wurde sogar von Jahr zu Jahr abgebaut. Der finanzpolitische Schlendrian, den deutsche Medien Italien gerne unterstellen, ist nämlich eine Legende. Italien meldete zwar seit Einführung des Euros jedes Jahr ein Haushaltsdefizit – da die Wirtschaft des Landes jedoch schneller als die Schulden wuchs, baute Italien seine Staatsschuldenquote de facto zwischen 1995 und 2007 um 17,9 Prozentpunkte ab. Mit Ausnahme des Jahres 2005 gab es kein Jahr, in dem die italienische Staatsschuldenquote nicht abgenommen hätte. Dank der relativ günstigen Zinsrate, die meist nur 0,2 bis 0,3 Prozentpunkte über der deutscher Staatsanleihen lag, hatte sich Italien bis zur Finanzkrise an seine relativ hohen, aber immer auch refinanzierbaren, Zinslasten gewöhnt. Erst die Auswirkungen der Finanz- und Wirtschaftskrise haben das Land ins Wanken gebracht.

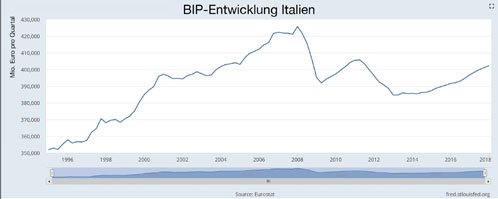

Seit 2008 stagniert Italiens Wirtschaft nämlich. De facto hat das Land erst 2016 überhaupt wieder ein nominelles Bruttoinlandsprodukt auf Höhe des Vorkrisenniveaus erlangen können. Um diesen Effekt einordnen zu können, muss man sich vor Augen halten, wie die Staatsschuldenquote, die in der EU- und Euro-Welt einen so wichtigen Rang hat, eigentlich definiert ist.

Die absolute Höhe der Schulden ist eigentlich irrelevant. Relevant ist das Verhältnis der Schulden zur jeweiligen Wirtschaftskraft; vor allem dann, wenn man den Verschuldungsgrad misst. Ein Maß dafür ist die Staatsschuldenquote. Wenn ein Land eine Staatsschuldenquote von 100% aufweist, heißt dies nichts anderes, als dass die Gesamtverschuldung des Staates die gleiche Höhe wie die Wirtschaftskraft des gesamten Landes in einem Jahr, dem Bruttoinlandsprodukt, ausmacht. Dieser Wert ist natürlich willkürlich. Statt der Wirtschaftskraft eines Jahres könnte man genau so gut einen Monat oder ein Jahrzehnt als Maßstab nehmen. Ökonomen haben nun einmal stets Probleme, wenn es darum geht, Bestandsgrößen (Gesamtverschuldung) und Flussgrößen (Wirtschaftskraft) auf einen Nenner zu bringen.

Um die Staatsschuldenquote zu verringern, gibt es also zwei Möglichkeiten. Man kann die Gesamtverschuldung abbauen, indem man mehr Schulden zurückzahlt als man neue aufnimmt. Oder man sorgt dafür, dass die Wirtschaftskraft schneller wächst als die Gesamtverschuldung. Wächst die Wirtschaftskraft in einem Jahr um 5%, während die Gesamtverschuldung nur um 3% wächst, ist die Schuldenquote auch um 2% gesunken. So haben übrigens historisch die meisten Staaten ihre hohe Staatsverschuldung abgebaut. Die Verschuldung wurde dabei keineswegs in absoluten Zahlen zurückgefahren; sie verlor jedoch über die Jahre im Vergleich zur stark steigenden Wirtschaftskraft an Bedeutung. So konnten die USA ihre durch den Zweiten Weltkrieg massiv erhöhte Staatsschuldenquote zwischen 1946 und 1974 von 125% auf 40% herunterbekommen, ohne auch nur in einem einzigen Jahr die Gesamtverschuldung zu reduzieren. Die Wirtschaft wuchs, die Altschulden verloren an Bedeutung … und die Inflation forcierte diesen Prozess.

Hätte Italien von 2008 (Beginn der Eurokrise) bis heute kein Null-Wachstum, sondern ein normales Wirtschaftswachstum von 2,0% vermelden können, würde es heute keine Staatsschuldenquote von 133%, sondern eine Quote von 102% aufweisen und damit seinen „Konsolidierungskurs“ fortsetzen, der um die Jahrtausendwende herum begann. Italien hat kein Schulden-, sondern ein Wachstumsproblem.

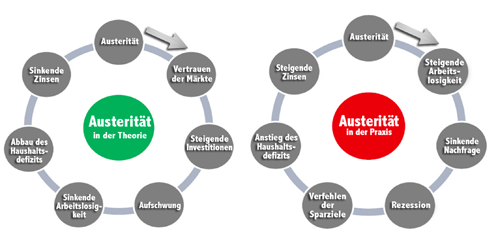

Mit Beginn der Eurokrise setzte bekanntlich ein ökonomischer Prozess ein, den der Ökonom Richard Koo als „Bilanzrezession“ bezeichnete. Die Banken mussten aufgrund der Finanzkrise ihre Risikopositionen abbauen und erhöhten die Risikobewertung ihrer Kredite. Die Wirtschaft schrumpft. Die Unternehmen kommen schwieriger an Kredite und sehen angesichts der schrumpfenden Wirtschaft ohnehin keine Notwendigkeit, zu investieren. Auch sie fahren ihre Schulden herunter. Die Haushalte bekommen ebenfalls schwieriger Geld und üben sich angesichts der schlechten Wirtschaftslage auch in Konsumzurückhaltung. Kurz: Alle Akteure außer dem Staat geben weniger aus, es setzt sich eine gefährliche Abwärtsspirale in Gang. In einer solchen Situation muss der Staat in die Bresche springen und die Konjunktur durch – zur Not sogar massive – Investitionen wieder in Gang bringen. Wenn sich keiner verschulden will oder kann, muss der Staat diese Funktion einnehmen. Genau dies ist jedoch bei der Eurokrise erst in viel zu geringem Umfang geschehen und wurde schon bald in die vollkommen kontraproduktive Ideologie des „Sparens“ – besser wäre „Kürzens“ – überführt. Um bei Koo zu bleiben: Die Banken wollen oder können keine neuen Kredite vergeben, die Unternehmen wollen oder können keine Investitionen vornehmen, die Haushalte wollen oder können den Konsum nicht steigern und nun verweigert sich der Staat auch noch, mit zusätzlichen Investitionen diese Abwärtsspirale aufzuhalten. Die Folge: Die Wirtschaft schrumpft und gleitet in eine langwierige Krise ab. Diese Erkenntnis ist übrigens nicht neu. Auch Japan wurde nach seiner Krise in den späten 1980-ern Opfer einer solchen selbstverschuldeten Krise, die Ökonomen heute aufgrund der Konjunkturkurve als „L-förmige Rezession“ (l-shaped recession) bezeichnen – es geht erst steil herunter und dann dümpelt die Konjunktur lange vor sich hin, die Zinsen bleiben im Keller, die Preise steigen nicht, sondern bleiben konstant. Exakt dieses Bild trifft auch auf die südeuropäischen Volkswirtschaften seit Beginn der Eurokrise zu. Ein „Schmankerl“ am Rande – durch die falsche Reaktion auf die Krise hat Japan heute übrigens eine Staatsschuldenquote von 236%. Nicht „weil“ man über seine Verhältnisse gelebt hat, sondern weil die Wirtschaft stagnierte, die Inflation ausblieb, die Altschulden aber inkl. Zinsdienst bedient werden mussten.

Solange man in der eigenen Währung verschuldet ist, stellt die Höhe der Staatsschulden aber ohnehin kein echtes Problem dar. Das trifft für das Euro-Mitglied Italien aber nur indirekt zu. Italien hat keine eigene Währung, über die eine eigene Zentralbank entscheiden könnte. Italien hat nicht einmal ein Finanzministerium, das frei entscheiden kann, ob es Investitionen vornimmt, um die Abwärtsspirale zu stoppen und die Wirtschaft wieder in Gang zu bringen. Denn genau darum muss es ja gehen: Wenn die Wirtschaft wieder läuft und wächst, sinkt auch die Staatsschuldenquote im Laufe der Zeit. Und dank der höheren Wirtschaftskraft fließen dann auch die Steuern, mit denen die Altschulden mühelos bedient werden können. Das ist eigentlich alles sehr logisch und keinesfalls so kompliziert, wie es Ökonomen der „deutschen Schule“ gerne darstellen.

Mit diesem Vorwissen werden auch Sie, liebe Leserinnen und Leser, sicherlich zu dem Schluss kommen, dass die von Berlin, Brüssel und neuerdings auch Frankfurt (EZB) verordnete „Sparpolitik“ Italien kein Jota weiterbringt, sondern ganz im Gegenteil eher kontraproduktiv ist. Denn umgekehrt funktioniert der Effekt natürlich auch: Wenn ein Staat seine Schulden tatsächlich real abbaut und die Wirtschaft schneller schrumpft als die Gesamtverschuldung, dann steigt(!) am Ende die Staatsschuldenquote. Genau dieses Szenario droht Italien und es ist löblich, dass die dortigen „Populisten“ dieses Spiel nicht mitmachen wollen. Der Königsweg aus dieser Krise ist: Wachstum, Wachstum, Wachstum. Selbst wenn die „Populisten“ im Hubschrauber über Rom fliegen und dort „unser“ Geld aus dem Fenster werfen, ist dies – rein ökonomisch betrachtet – sinnvoller, als wenn sie die „Sparvorgaben“ aus Berlin und Brüssel 1:1 umsetzen. Aber das werden wohl weder unsere Politik noch unsere Qualitätsjournalisten jemals verstehen.