Immer häufiger erreichen uns Mails von Lesern, die uns Artikel in einschlägigen Finanzblogs – oft aus dem Krypto-Umfeld – hinweisen, in denen behauptet wird, dass einzelne BRICS-Staaten zum „Finanz-Angriff“ auf die USA geblasen hätten. So würden beispielsweise China und Saudi-Arabien die von ihnen in US-Dollar gehaltenen US-Staatsanleihen dramatisch abbauen. Schon bald drohe der Kollaps der US-Staatsverschuldung und die USA könnten keine neuen Schulden mehr aufnehmen. Meldungen dieser Art sind jedoch nicht neu und entbehren jeglicher finanzökonomischen Grundlage. Von Jens Berger.

Dieser Beitrag ist auch als Audio-Podcast verfügbar.

Podcast: Play in new window | Download

Vor rund zwanzig Jahren gab es in den „alternativen Finanzblogs“ ein geflügeltes Wort: China besitze die „grüne Atombombe“; gemeint waren damit die chinesischen Dollarreserven, die in dieser Zeit von Jahr zu Jahr durch die Außenhandelsüberschüsse signifikant wuchsen und von der chinesischen Zentralbank zu großen Teilen in Form von dollarnotierten US-Staatsanleihen gehalten wurden. Warum „Atombombe“? China könnte – so die Theorie – mit einem koordinierten sofortigen Verkauf dieser Anleihen den US-Dollar ruinieren und die Zinsen für US-Staatsanleihen derart in die Höhe treiben, dass die USA ihre Schulden nicht mehr bedienen und folglich den Staatsbankrott anmelden müssten. Doch diese Theorie war schon damals falsch. Sie wurde vor allem von Spekulanten weiterverbreitet, die auf steigende Goldpreise gewettet haben und die von jeder Flucht aus dem Dollar und festverzinsliche Wertpapiere in das Gold profitiert haben. Was damals das Gold war, sind heute Kryptowährungen. Die Erzählungen sind jedoch dieselben, nur die geostrategische Dimension ist eine neue. Hat China in den frühen 2000ern seine Dollarreserven noch massiv ausgebaut, gibt es heute in der Tat seit Jahren einen Trend, die Dollarreserven abzubauen, und dazu werden in der Praxis natürlich vor allem US-Staatsanleihen verkauft.

Jedoch zeigt ein Blick auf die Zahlen bereits, dass die Theorie, ausländische Gläubiger, die sich vom Dollar abwenden, könnten die USA in den Bankrott treiben, maßlos übertrieben ist. So hat China in der Tat seinen Bestand an US-Staatsanleihen im letzten Jahr von 940 Milliarden US-Dollar auf 835 Milliarden US-Dollar um mehr als 100 Milliarden US-Dollar reduziert. Das klingt nach verdammt viel Geld und ist es ja auch. Das Gesamtvolumen aller US-Staatsanleihen beträgt jedoch unvorstellbare 30 Billionen US-Dollar, also 30.000 Milliarden. Mit anderen Worten: China hält ohnehin „nur“ 2,8 Prozent aller ausstehenden US-Staatsanleihen. Für eine „grüne Atombombe“ ist das ziemlich wenig. Dabei ist China in der Tat hinter Japan der größte ausländische Gläubiger der USA. Die USA sind jedoch nur zu einem vergleichsweise kleinen Teil im Ausland verschuldet. Der Großteil der Gläubiger sitzt im Inland und einer davon ist besonders interessant, wenn man die Zusammenhänge begreifen will – und das ist die US-Notenbank FED.

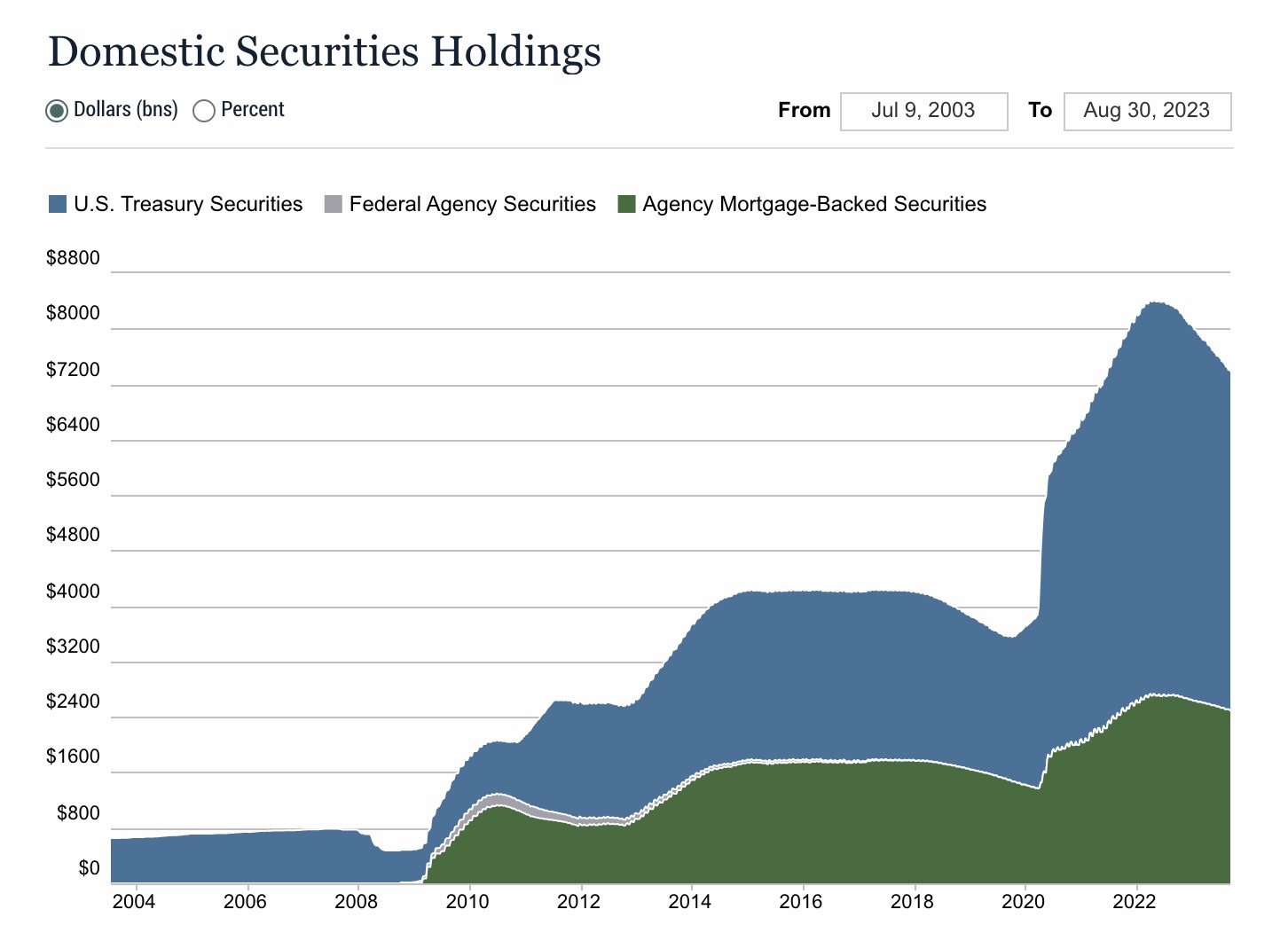

Gleich hinter den staatlich kontrollierten Pensionskassen ist die FED mit einem Volumen von aktuell 4.897 Milliarden US-Dollar der zweitgrößte Gläubiger des amerikanischen Staates. Zwar kauft auch die FED nur in Ausnahmefällen die Staatsanleihen direkt vom Emittenten auf. Sie ist jedoch über das sogenannte SOMA-System (System Open Market Account), das von der New Yorker FED betrieben und verwaltet wird, legitimiert, anderen Marktteilnehmern US-Staatsanleihen abzukaufen. Seit der Finanzkrise 2008/2009 macht die FED von diesen Offenmarktgeschäften auch reichlich Gebrauch. Solche Praktiken sind bei Monetaristen – dazu zählen übrigens auch die Ökonomen der Bundesbank – zwar höchst umstritten, passen sich jedoch in den Aufgabenbereich der FED nahtlos ein, zu dem nicht nur die Stabilität der eigenen Währung, sondern auch die Stabilität der Zinsen und das Umsetzen makroökonomischer Ziele gehört.

Portfolio des SOMA-Systems

Offenmarktgeschäfte von Zentralbanken sind vor allem aus einem ganz besonderen Grund interessant. Da Zentralbanken anders als alle anderen Marktteilnehmer Geld selbst schöpfen können und keinen traditionellen Bilanzregeln verpflichtet sind, ist ihr Budget für solche Geschäfte nicht limitiert. Sollte sich beispielsweise China tatsächlich dazu entschließen, seine gesamten US-Staatsanleihen auf der Stelle zu verkaufen, könnte die FED sie, ohne mit der Wimper zu zucken, aufkaufen. Was wären die Folgen?

Für den Dollar hätte das erst einmal gar keine Auswirkungen. China würde in Dollar notierte Papiere gegen Dollar verkaufen. Technisch wäre dies eine Umbuchung von einem FED-Konto auf das andere. Interessanter wäre da die Frage, was China mit den Verkaufserlösen, die ja in Dollar vorliegen, unternehmen will. In Renminbi tauschen? Das wäre möglich, würde jedoch den Renminbi aufwerten und damit die chinesischen Exporte – nicht nur in die USA – verteuern. Ob China daran ein Interesse hat, darf bezweifelt werden.

Auch für den Zins wären die Folgen marginal, solange die FED schnell und unlimitiert kauft. Somit würde auch die Möglichkeit der USA, ihre Staatsanleihen künftig zu einem unveränderten Zinssatz zu emittieren, durch dieses Manöver nicht beeinflusst und der Zinsdienst selbstverständlich auch nicht. Technisch ist ein Verkauf von in Dollar notierten Staatsanleihen von einem staatlichen oder privaten Marktakteur an die FED lediglich ein Vorgang innerhalb der Bilanz der FED.

Ist es also letztlich egal, wer US-Staatsanleihen kauft und hält? Ökonomisch ja, politisch ebenfalls. Vor allem politisch interessant ist jedoch die umgekehrte Frage: Wer leiht sich in bzw. von den USA Geld? Und genau in diesem Punkt sind auch die Aktivitäten der BRICS von großem Interesse. Hier handelt es sich nämlich – anders als bei den US-Staatsanleihen, die in US-Dollar notiert sind – um eine Verschuldung in einer fremden Währung und da gelten ganz andere Regeln. Wenn sich andere Staaten bei den USA oder US-Unternehmen in Dollar verschulden, haben die Gläubiger bei den Kreditkonditionen mitzureden. Ist ein lateinamerikanischer Staat beispielsweise von Dollar-Krediten abhängig, wäre er nicht gerade gut beraten, die Zölle für US-Importe zu erhöhen oder US-Unternehmen in welcher Form auch immer zu benachteiligen. Das könnte sonst Probleme mit der Anschlussfinanzierung verursachen.

Schon alleine aus diesem Grund stellt die geplante Initiative der BRICS-Staaten zu einer gemeinsamen Entwicklungsbank und eines Reservefonds eine sinnvolle künftige Alternative zu Schulden in US-Dollar dar, die letztlich auf eine Abhängigkeit von den USA hinauslaufen. Dies mag langfristig sowohl die Einnahmemöglichkeiten der US-Banken als auch den Einfluss der USA und der ihr hörigen internationalen Organisationen verringern – zum Zusammenbruch des US-Dollars und zum US-Staatsbankrott wird dies jedoch nicht führen.

Last but not least – all dies hat auch überhaupt nichts damit zu tun, dass es keine gute Idee ist, sein Erspartes in das Schneeballsystem der sogenannten „Kryptowährungen“ zu „investieren“. Lassen Sie sich also bitte nicht in die Irre treiben.

Titelbild: Morrowind/shutterstock.com